楽天S&P500とeMAXIS Slim 米国株式(S&P500)はどっちも名称が似ており、何が違うか一見よくわかりません。

そこで本記事では、楽天S&P500とeMAXIS Slim 米国株式(S&P500)のどっちがオススメかを比較し、比較のポイントも併せて紹介します。

それでもどっちを買うかで迷った場合、楽天S&P500とeMAXIS Slim 米国株式(S&P500)のどっちも買う考え方を紹介しています。

1988年生まれ

公認会計士・税理士

2014年 EY新日本有限責任監査法人 入所

2021年 ニューラルグループ株式会社 入社

2022年 株式会社フォーカスチャネル取締役 就任

2024年 太田昌明公認会計士・税理士事務所 開業

2024年 ARMS会計株式会社 代表取締役社長

2025年 東京税理士会向島支部 幹事(役員)【税務支援対策部】

株式・投資信託・FX・仮想通貨・NISA・iDeCoなどの税務対応支援を行っています。

個人でも投資・ファイナンス理論を勉強し、株式投資やNISAつみたて投資をしています。

\ NISAの利用者数No.1 /

/ かんたん5分で登録完了! \

楽天S&P500とeMAXIS Slim 米国株式(S&P500)の違いを比較

楽天S&P500とeMAXIS Slim 米国株式(S&P500)の基本情報は、次のとおりです。

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 基本情報(ファンドの規模など) | ||

| 純資産額(ファンド規模) | 4,872億円 | 6兆8962億円 |

| 基準価格(1口あたりの値段) | 14,789円 | 33,229円 |

| 連動対象(ベンチマーク) | S&P500インデックス (円換算ベース) | S&P500インデックス (配当込み、円換算ベース) |

| 投資先 | ||

| 投資先の国 | 米国 100% | 米国100% |

| 主な運用資産 | 株式、ETF、株価指数先物取引 (いずれも米国株式の指数と連動) | 株式、株価指数先物取引 |

| 為替リスク | あり | あり |

| 通貨配分比率 | 米ドル100% | 米ドル100% |

| NISAで買えるか? | ||

| つみたて投資枠 | 〇 | 〇 |

| 成長投資枠 | 〇 | 〇 |

| 買える場所 | 楽天証券のみ | SBI証券・楽天証券など (主要な証券会社で購入可能) |

| 平均利回り(リターン) | ||

| 平均利回り(リターン)【年率】 | 43.02% | 20.36% |

| パフォーマンス(運用実績) | ||

| 6ヶ月 | 27.88% | 27.94% |

| 1年 | 23.57% | 23.58% |

| 3年 | – | 24.31% |

| 5年 | – | 24.54% |

| 手数料 | ||

| 購入手数料 | なし | なし |

| 信託報酬【年率】 | 0.077% | 0.0814% |

| 隠れコスト【年率】 | 0.017% | 0.011% |

| 実質コスト【年率】 | 0.094% | 0.0924% |

| ポイント | ||

| ポイント付与率(年率) | 楽天ポイントが0.028% | 楽天証券だと、ポイントなし SBI証券の投資マイレージだと0.028% |

(2025年2月22日 更新)

上表を比較し、主要な項目についてそれぞれ解説します。

基本情報(ファンドの規模など)

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 純資産額(ファンド規模) | 4,872億円 | 6兆8962億円 |

| 基準価格(1口あたりの値段) | 14,789円 | 33,229円 |

| 連動対象(ベンチマーク) | S&P500インデックス (円換算ベース) | S&P500インデックス (配当込み、円換算ベース) |

| 運用会社 | 楽天投信投資顧問株式会社 | 三菱UFJアセットマネジメント |

| 設定日(ファンド設立日) | 2023年10月27日 | 2018年7月3日 |

| 決算日 | 7月15日 | 4月25日 |

| 分配金 | 毎決算時に収益分配方針に基づき分配 (分配金再投資コースにすれば、eMAXIS Slimと同じ) | なし(自動再投資) |

(2025年2月22日 更新)

ファンドの規模は、楽天S&P500が4,872億円、eMAXIS Slim 米国株式(S&P500)が6兆8962億円であり、eMAXIS Slim 米国株式(S&P500)の方が規模が約14倍も大きいです。

ファンドの規模が大きいほど、それだけ多くの投資家に購入されていることを意味します。

また、規模が大きいほど1口あたりのコストが削減されるため、購入者の利益がそれだけ増えることを意味します。

そのため、ファンドの規模で選ぶならeMAXIS Slim 米国株式(S&P500)の方がおすすめです。

なお、ファンドの規模が大きいと繰上償還(≒ファンドが解散)する可能性も低くなり、安全性が高いといえます。

(繰上償還:簡単に言うと、ファンドの投資が頓挫して運営が成り立たなくなっている状態)

繰上償還時点の財産は戻ってきますが、ファンドが解散した時点での損益が確定してしまうため(含み損だと元本割れの最悪な状態)、ファンドの規模が大きいに越したことはないです。

(NISAだと損益通算ができないので、タイミングによっては税金面で不利になる可能性があります。)

一方、ベンチマークに注目すると、楽天S&P500は「配当込み」ではないため、「配当を含まないインデックス」をベンチマークにしていると思われます。

これは簡単に言うと、ファンドが配当込みしない(複利を考慮しない)運用を目指すことを指し、単純に考えるとeMAXIS Slim 米国株式(S&P500)より将来のリターン(基準価格)は低くなります。

ただし、eMAXIS Slim(オルカン)の話になりますが、オルカンもファンド設立当初は「配当を含まないインデックス」をベンチマークしていましたが、実態は配当込み(複利を考慮)で運用していました。

(参考:第1期 運用報告書「当該投資信託のベンチマークとの差異について」)

また、投資家全員が楽天S&P500に再投資を行う場合(分配金がゼロの場合)、eMAXIS Slim 米国株式(S&P500)と理論上の平均利回りは(手数料分などを除き)将来的にほぼ一致すると思われるため、そこまで気にしなくても良いかもしれません。

楽天S&P500は第1期目が終わったばかりであるため、今後の結果には注目です。

投資先

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 組入資産および比率 | 株式:94.5% 投資信託証券:2.8% 短期金融資産等:2.8% | 先進国株式(除く日本)100% |

| 投資先の国 | 米国 100% | 米国100% |

| 主な運用資産 | 株式、ETF、株価指数先物取引 (いずれも米国株式の指数と連動) | 株式 |

| 投資上位10銘柄 (銘柄・業種・比率) | APPLE INC(情報技術)6.6% NVIDIA CORP(情報技術)6.2% MICROSOFT CORP(情報技術)5.9% AMAZON COM INC(一般消費財・サービス)3.6% iShares Core S&P 500 ETF(その他)2.8% META PLATFORMS INC(コミュニケーション・サービス)2.3% ALPHABET INC(コミュニケーション・サービス)1.8% TESLA INC(一般消費財・サービス)1.7% BERKSHIRE HATHAWAY INC(金融)1.6% ALPHABET INC(コミュニケーション・サービス)1.5% | APPLE INC(米国:テクノロジ・ハードウェア・機器)6.9% NVIDIA CORP(米国:半導体・半導体製造装置)6.4% MICROSOFT CORP(米国:ソフトウェア・サービス)6.0% AMAZON.COM INC(米国:般消費財・サービス流通・小売り)3.7% META PLATFORMS INC-CLASS A(米国:メディア・娯楽)2.4% ALPHABET INC-CL A(米国:メディア・娯楽)1.9% TESLA INC(米国:自動車・自動車部品)1.8% BERKSHIRE HATHAWAY INC-CL B(米国:金融サービス)1.7% ALPHABET INC-CL C(米国:メディア・娯楽)1.6% BROADCOM INC(米国:半導体・半導体製造装置)1.4% |

| 為替リスク | あり | あり |

| 通貨配分比率 | 米ドル100% | 米ドル100% |

(2025年2月22日 更新)

楽天S&P500もeMAXIS Slim 米国株式(S&P500)も、どっちも米国の一国だけを投資先としている点は共通しています。

そのため、どっちも米国株式100%・米ドル100%で「為替変動リスク」「カントリーリスク」といったリスクも同じです。

ただし、主な運用資産を見ると、楽天S&P500は「株式、ETF、株価指数先物取引」に投資をしていますが、eMAXIS Slim 米国株式(S&P500)は「株式」である点が異なります。

(厳密には、eMAXIS Slim 米国株式(S&P500)も1%程度は対象インデックスとの連動を維持するために「先物取引等」を行っています。)

楽天S&P500の月次レポートを見ると、組入れ上位10銘柄のうち2.8%「iShares Core S&P 500 ETF」に投資をしています。

これは私の推測ですが、iShares Core S&P 500 ETFを組み入れることで、コスト削減を図り、運用の効率性を高めて魅力的な投資信託にしているものと思われます。

(細かい話をすると、リバランスするのに株式売買手数料や管理コストがかかりますが、ETFを組み入れることで調整をしている。)

リバランスとは、投資ポートフォリオの資産配分を当初の目標に戻す作業です。

(参考:SEC 米国証券取引委員会)

投資先の価値(株価など)は時間の経過とともに変動するため、当初設定した資産配分の比率からズレてしまいます。

例えば、最初は100円を株式50円・債券50円で投資したとします。

その後、株価上昇によって株式が70円に増えた場合、株式70円・債券50円になります。

このような場合、リスクを管理するために、株式を10円売却(70円→60円)して債券を10円購入(50円→60円)することで元の資産配分(50:50)に戻します。

この元の資産配分に戻す行動がリバランスと呼ばれます。

NISAで買えるか

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| つみたて投資枠 | 購入できる | 購入できる |

| 成長投資枠 | 購入できる | 購入できる |

| 買える場所 | 楽天証券のみ | SBI証券・楽天証券など (主要な証券会社で購入可能) |

楽天S&P500とeMAXIS Slim 米国株式(S&P500)は、どっちも新NISAで買うことができます。

また、どっちも「つみたて投資枠」「成長投資枠」を利用することが可能です。

ただし、楽天S&P500は楽天証券のみでしか買えないため、楽天S&P500に投資したい人は必ず楽天証券でNISA口座を開設してください。

平均利回り(リターン)

楽天S&P500とeMAXIS Slim 米国株式(S&P500)の平均利回り(リターン)は、次のとおりです。

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 平均利回り(リターン)【年率】 | 43.02% | 20.36% |

| 計算Excel | 計算根拠Excel | 計算根拠Excel |

(2025年2月22日 更新)

上記の平均利回りは、ファンド設立日(設定日)からの基準価格の推移を集計し、そこから幾何平均(複利計算を考慮)により算出しています。

計算結果を単純比較すると、一見すると楽天S&P500の方が20%近く良いように見えます。

ただし、楽天S&P500はファンド設立日から1年経過しておらず実績の積み上げ(データ数)が少ないため、データが蓄積されてくるとパーセンテージが大きく変動する可能性があります。

(なお、eMAXIS Slim 米国株式(S&P500)は、5年超の実績がある投資信託です。)

特に、2024年11月は、米国の大統領選・トランプ相場の影響を受け、短期的には大幅にブレが生じています。

なお、参考として、ベンチマーク(S&P500指数)のリターンは下表のとおりです。

| ベンチマークのリターン | |

|---|---|

| 連動対象(ベンチマーク) | S&P500インデックス |

| 1年 | 21.29% |

| 3年 | 22.28% |

| 5年 | 20.57% |

| 10年 | 15.07% |

(2025年2月22日 更新)

※注釈

- 上表は更新日の関係から、最新の情報と乖離する可能性があります。

- 「楽天S&P500」と「S&P500」はベンチマークとの連動を目指していますが、急激な相場変動などで差異が生じる可能性があります。

楽天S&P500はファンド設立日から歴史が浅いですが、長期的にはベンチマークのリターンに近づいてくる可能性が高いです。

運用実績(パフォーマンス)

楽天S&P500は2023年10月27日、eMAXIS Slim 米国株式(S&P500)は2018年7月3日に設立されており、運用実績は次のとおりです。

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 6ヶ月 | 27.88% | 27.94% |

| 1年 | 23.57% | 23.58% |

| 3年 | – | 24.31% |

| 5年 | – | 24.54% |

(2025年2月22日 更新)

上表は指定期間に対しての運用実績を表しています。

例えば、6ヶ月のリターンを求めるときには、リターンを計算する日から6ヶ月前の基準価格からいくら増減したかで%を計算します。

極端な例ですが、今日は7月1日で「1月1日の100円を基準価格」とした場合、7月1日に120円だと6ヶ月リターンは20%になります。

(同様に、1年だと1年前の7月1日、3年だと3年前の7月1日を基準価格としてパフォーマンスを計算)

上表の運用実績をみると、楽天S&P500もeMAXIS Slim 米国株式(S&P500)もマイナスにはなっておらず、どちらも約10%~20%の高い運用実績を誇っています。

そのため、楽天S&P500もeMAXIS Slim 米国株式(S&P500)も実績はほぼ同じと言えます。

ただし、楽天S&P500はファンド設立日から日が浅く長期間のデータがないため、将来にベンチマークやeMAXIS Slim 米国株式(S&P500)と大きく差異が出る可能性はゼロではありません。

手数料

楽天S&P500とeMAXIS Slim 米国株式(S&P500)の手数料は、次のとおりです。

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 購入手数料 | なし | なし |

| 信託報酬【年率】 | 0.077% | 0.0814% |

| 隠れコスト【年率】 | 0.017% | 0.011% |

| (うち、売買委託手数料) | 0.01% | 0.002% |

| (うち、有価証券取引税) | なし | なし |

| (うち、その他費用) | 0.007% | 0.009% |

| 実質コスト【年率】 | 0.094% | 0.0924% |

(隠れコストは、運用報告書(決算書)「1万口当たりの費用明細」より集計)

実質コストは、楽天S&P500の方が0.011%低いです。

要因としては、楽天S&P500の信託報酬の方が0.01672%低いことが大きいです。

(隠れコストはS&P500の方が0.006%低い)

これは、恐らく先述の投資先の違いが影響しており、楽天S&P500はETFや株価指数先物にも投資し、コスト削減などをしている成果だと考えられます。

そのため、楽天S&P500の規模がもっと大きくなれば効率化による隠れコスト削減により、楽天S&P500の実質コストは投資信託の中でも相当低くなるポテンシャルを秘めていると思います。

(もちろん、eMAXIS Slim 米国株式(S&P500)も競合の投資信託の動きを見て、手数料を下げる可能性があります。)

ポイント

楽天S&P500とeMAXIS Slim 米国株式(S&P500)のポイント付与率は、次のとおりです。

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| ポイント付与率(年率) | 楽天ポイント0.028% (10万円あたり28円) | 楽天証券だと、ポイントなし SBI証券の投資マイレージだと0.028%(10万円あたり32円) |

これらのポイントは、「毎月の投資信託の残高」に応じて毎月貰えます。

上表をみると、楽天S&P500では楽天ポイントが0.028%付与されます。

一方、eMAXIS Slim 米国株式(S&P500)はSBI証券であれば0.0326%が付与されます。

(ただし、楽天証券だとポイントなし。)

両者の差は僅か0.0046%(10万円あたり4円)であり、NISAの投資枠内(1,800万円)で考えるとポイントの優劣は両者にほぼありません。

長期で見ると誤差の範囲であり、ポイントも人によって使いやすいものと使いにくいものが分かれるため、ポイントのみで購入する投資信託を決める必要はありません。

(あくまで、ポイントはオマケ要素に過ぎない)

とはいえ、20年超のスパンで考えると数千円~数万円の差にはなるため、(改悪されるリスクはありますが)ポイントだけで見た場合はSBI証券で購入するeMAXIS Slim 米国株式(S&P500)の方がお得です。

楽天S&P500とeMAXIS Slim 米国株式(S&P500)のどっちがオススメ?

「楽天S&P500」と「eMAXIS Slim 米国株式(S&P500)」はどっちも米国(S&P500指標)に投資しているため投資信託の内容が似ていますが、それぞれ次のような人にオススメです。

| 楽天S&P500がオススメな人 | eMAXIS Slim 米国株式がオススメな人 |

|---|---|

| 楽天ポイントを貯めたい人 楽天経済圏の住人 信託報酬を低く抑えたい人 今後の伸びしろに期待したい人 | 投資信託に安全性・実績を求める人 大きな失敗をしたくない人 人気の投資信託を買いたい人 楽天証券以外でNISA口座を開設したい人 |

以下、それぞれ解説します。

楽天S&P500がオススメな人

楽天S&P500は、楽天経済圏を活用している人(楽天経済圏の住民)にオススメできます。

なぜなら、(投資信託のついでに)楽天ポイントを積極的に貯めたい人には、楽天カードによるクレカ積立(つみたて投資)でさらにポイントが貯まり、ポイントを楽天アカウントで一元管理が可能(管理がラク)だからです。

また、元々の信託報酬がeMAXIS Slim 米国株式(S&P500)より低いため、信託報酬などのコストを長期的に抑えたい人にも向いています。

楽天S&P500はファンド設立日からまだ日が浅いですが、楽天証券の投資信託ではランキングは3位であり、今後の伸びしろ・更なる改善に期待ができます。

(なお、1位と2位はeMAXIS SlimeシリーズのオルカンとS&P500)

eMAXIS Slim 米国株式(S&P500)がオススメな人

eMAXIS Slim 米国株式(S&P500)は、投資信託に安全性・実績をより求める人にオススメできます。

なぜなら、eMAXIS Slim 米国株式(S&P500)は5年超の運用実績があり、多くの投資家に選ばれている人気の投資信託であるからです。

そのため、ファンド規模・運用実績は楽天S&Pよりもあります。

また、eMAXIS Slim 米国株式(S&P500)は楽天証券での買い付けランキングも1位なので、大きな失敗をしたくない場合は多くの人からの支持を得ているeMAXIS Slim 米国株式(S&P500)を購入することをオススメします。

なお、楽天証券以外でNISA口座を開設する人は楽天S&P500を購入することができないため、eMAXIS Slim 米国株式(S&P500)の一択となります。

迷ったら楽天S&P500とeMAXIS Slim 米国株式のどっちも買うのがオススメ

(楽天証券でNISA口座を開設していることが前提ですが、)「楽天S&P500」と「eMAXIS Slim 米国株式(S&P500)」のどっちを買うかで迷った場合、両方買うのがオススメです。

なぜなら、迷うくらいなら早めに両方購入してNISA投資を始めた方が、長期投資には有利だからです。

NISAは長期投資が基本であり、時間を味方につけて複利効果を活かし、資産を増やしていくことが非常に重要です。

(参考:金融庁「資産形成の基本 – 長期投資」)

そのため、100円からの少額で構わないので、早く始めることが最も大事になります。

(少額であれば「やはり自分には合わなかった」と感じても、損失を最小限に抑えることができます。)

私も投資信託などでどれを買うか迷った場合、100円~10,000円お試しで買って様子をみます。

(辞めるのは、購入をストップして売ればいいだけなので、途中でも簡単に辞められます。)

個人的には、迷ったらまずは100円の少額でどっちも買っておき、自分の理解や好き嫌いが分かってきたら「金額を増やしてどっちか一本でつみたて投資をしていく」流れをオススメします。

なお、楽天証券は100円から投資信託を購入できます。

(100円でも買うと、その後の相場変動を無意識で追いかけるので、投資信託の理解が進みます。)

楽天S&P500とeMAXIS Slim 米国株式(S&P500)を比較する際のポイント

楽天S&P500とeMAXIS Slim 米国株式(S&P500)を比較する際のポイントは、次のとおりです。

手数料やリターンは、複利計算において重要な要素となるため、可能な限り低コストかつ高リターンの商品を選ぶことが大切です。

この点で手数料やリターンを比較すると、楽天S&P500とeMAXIS Slim 米国株式(S&P500)では、前述のとおり信託報酬の面で楽天S&P500の方が優勢です。

(ただし、実質コストについては、初回決算を迎えていないため未知数。)

一方、ファンドの規模・実績で判断するならばeMAXIS Slim 米国株式(S&P500)の方が優れています。

純資産額が楽天S&P500より20倍近くあり、楽天S&P500より5年も長い運用実績を持つため、安全性を重視するならeMAXIS Slim 米国株式(S&P500)に軍配があがります。

楽天S&P500とeMAXIS Slim 米国株式(S&P500)に関するよくある疑問・回答

楽天S&P500とeMAXIS Slim 米国株式(S&P500)に関するよくある疑問・回答をまとめました。

楽天証券のSとはどういう意味ですか?

楽天証券のSとは、特別気配を意味します。

特別気配とは、株価が直前の値段から大きく変わって取引が成立しそうなとき、取引所が特別にみんなに知らせるために表示する値段です。

(参考:日本取引所グループ「特別気配」)

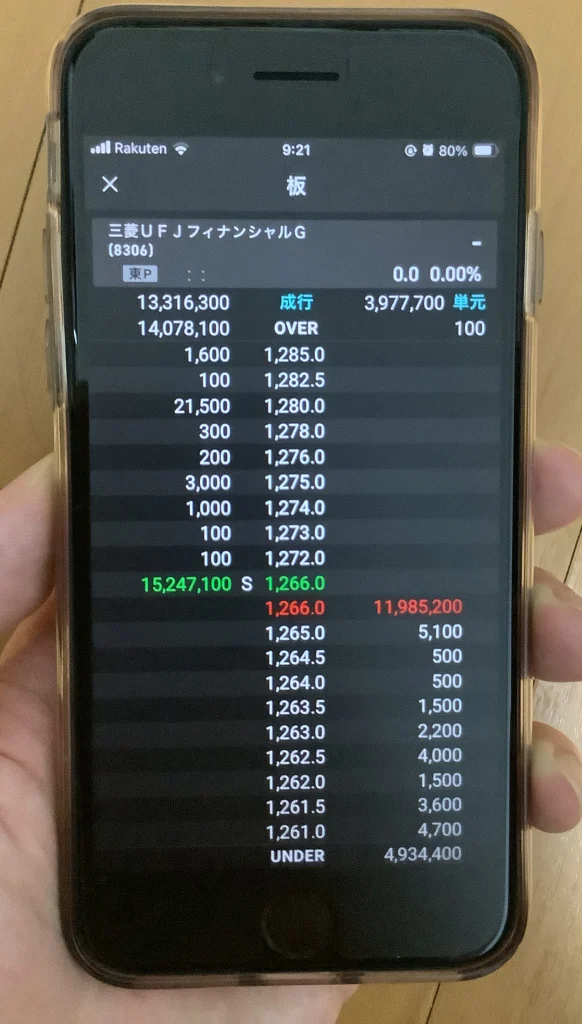

例えば、次の画像は2024年8月5日(月)に株価が暴落(ブラックマンデー超え)した際の特別気配です。

このケースでは、ストップ安になる勢いで値段が著しく下がったため、Sが付いています。

例えば、今の株価が1,500円で、次に1,100円で取引したいという注文があった場合、値段が大きく動きすぎるため、まずは1,266円に「特別気配」として表示されます。

仮に「1,266円より安い注文があるけど、買ってくれる人はいませんか?」と呼びかけても買い手が現れない場合、3分ごとに特別気配の値段が1,200円、1,150円と引き下げられ、売買が成立しやすい値段に近づけられていきます。

楽天sp500の純資産額はいくらですか?

楽天sp500の純資産額は、2025年2月22日時点で4,872億円です。

なお、楽天sp500のリアルタイム純資産額は、楽天証券HPから確認ができます。

S&P500とはどういう意味ですか?

S&P500がいい理由は何ですか?

S&P500がいい理由は、世界1位の経済大国である米国企業の成長性によるリターンを期待できるからです。

そのため、様々な国に分散投資するオルカンよりも高いリターンを得られる可能性があります。

さらに、米国の主要な500社に分散投資することで、個別株式を購入するよりも特定の業種や企業に影響されるリスクを減らせる点も魅力です。

S&P500の欠点は何ですか?

S&P500の欠点は、米国一国に集中投資をしているため、米国のカントリーリスクや為替リスクがあることです。

そのため、米国企業の経済が悪くなったときに影響を受けやすく、為替レートの変動によって投資資産の価値が大きく変動してしまう可能性もあります。

ただし、欠点のない投資信託は存在せず、最終的には自分の好みで投資先を決める必要があります。

例えば、全世界株式に投資しているオルカンは新興国のリスク(先進国より政治・経済・為替・金利・法規制・財政が安定しない)を含むといった欠点があります。

投資信託とは簡単に言うと何ですか?

投資信託とは、簡単に言うと多くの人が少しずつお金を出し合い、それをプロの運用会社がまとめて運用する仕組みです。

投資が全く分からない人でも、信用できる投資のプロにお金を預けて手数料を払い、代わりに資産運用してもらえるメリットがあります。

(参考:一般社団法人投資信託協会「そもそも投資信託とは?」)

投資信託と積立NISAの違いは何ですか?

投資信託と積立NISAの違いは、それぞれ「投資商品」と「税制」という違いがあります。

両者は「NISA(税制)」で買える商品の中に「投資信託(投資商品)」が含まれている関係です。

(参考:一般社団法人投資信託協会「NISA(ニーサ・少額投資非課税制度)ってなに?」)

投資信託と株との違いは何ですか?

投資信託と株(株式)との違いは、次のとおりです。

| 投資信託 | 株式 |

|---|---|

| 投資信託とは、お金を出して(投資信託を購入して)プロの投資家に運用を任せ、プロに資産を増やしてもらう金融商品です。 プロは株式などの金融商品に投資して、投資信託を購入した人のために資産を増やします。 | 株式とは、会社の権利の一部を表す有価証券(金融商品)です。 この株式を自分で売買することで利益を稼いだり、配当を会社から受け取ったりして自分でお金を増やします。 |

上表のとおり、投資信託はプロに丸投げできますが、株式は全て自分で決めて行動しなければならないという違いがあります。

投資信託はマイナスになることはありますか?

投資信託はマイナス(元本割れ)になることはあります。

ただし、20年超の長期投資が前提の場合、元本割れする確率は極めて低いデータがあります。

金融庁のデータでは、20年の長期投資は約2%~8%の収益率になると言われています。

(参考:金融庁「教えて虫取り先生 – 20年長期保有の収益率」)

※もちろん絶対ではないため、投資は余裕資金で行いましょう。

新NISAとは何ですか?

新NISA(Nippon Individual Savings Account)とは、個人向けの税制優遇制度です。

新NISAは、累計で元本1,800万円までの投資で得た利益や配当に税金がかかりません(非課税)。

通常であれば約20%の税金がかかりますが、新NISAを利用すること税金が免除されます。

なお、旧NISAは2014年から2023年までの制度であり、2024年からは新NISAという名称で呼ばれています。

【比較表】楽天S&P500とeMAXIS Slim 米国株式を分かりやすく比べてみた

| 楽天・プラス・S&P500インデックス・ファンド | eMAXIS Slim 米国株式 (S&P500) | |

|---|---|---|

| 純資産額(ファンド規模) | 4,872億円 | 6兆8962億円 |

| 平均利回り(リターン)【年率】 | 43.02% | 20.36% |

| 信託報酬【年率】 | 0.077% | 0.0814% |

| 実質コスト | 0.094% | 0.0924% |

(2025年2月22日 更新)

NISA投資ですが、私が楽天証券を強くおすすめします。

なぜなら、楽天証券は証券会社の中でも最も多くNISA口座の開設者が多く、楽天S&P500は楽天証券だけでしか買えないからです。

そのため、楽天S&P500とS&P500のどっちにも興味がある(或いは迷っている)場合、絶対に楽天証券にするべきです。

また、楽天S&P500とeMAXIS Slim 米国株式はどっちも優れた投資信託ですが、どっちか1つを選ぶとすればeMAXIS Slim 米国株式をおすすめします。

なぜなら、NISAでつみたて投資を行う場合、eMAXIS Slim 米国株式は投資信託の中でオルカンに次ぐ圧倒的な人気・知名度を誇り、多くの投資初心者に選ばれているからです。

そのため、情報が入手しやすく、実績や評判が確立されているため、初めての投資でも安心して選べる選択肢となります。

\ NISAの利用者数No.1 /

/ かんたん5分で登録完了! \