不動産担保ローンを検討する際に最も気になるのが「金利はどこが安いのか」という点です。

しかし、銀行系とノンバンク系では条件も異なり、さらに手数料や保証料を含めた総負担を見なければ、本当にお得かどうかは判断できません。

本記事では、公認会計士・税理士としての実務経験をもとに、金利相場と安く借りるためのポイントを整理しました。

審査基準や実際に提示されやすい金利水準、注意すべき諸費用まで含めて解説しています。

「どの金融機関を選ぶべきか」「金利以外に見落としやすい注意点は何か」を明確にし、安心して比較・検討できるようにまとめています。

この記事を読むことで、不動産担保ローンをより有利な条件で活用するための判断材料が得られるハズです。

- 不動産担保ローンの最新金利相場

- 銀行系とノンバンク系の金利の違い

- 金利以外に注意すべき諸費用・総返済額の考え方

- 金利を安くするための具体的な方法

1988年生まれ

公認会計士・税理士

2014年 EY新日本有限責任監査法人 入所

2021年 ニューラルグループ株式会社 入社

2022年 株式会社フォーカスチャネル取締役 就任

2024年 太田昌明公認会計士・税理士事務所 開業

2024年 ARMS会計株式会社 代表取締役社長

2025年 東京税理士会向島支部 幹事(役員)【税務支援対策部】

前職では上場会社の経理財務部長として勤務し、現在は経理・財務支援サービス会社を経営しています。

財務担当として銀行取引経験があり、メガバンク・地方銀行・日本政策金融公庫などの対応をしていました。これまでに取り扱った融資規模は、1件あたり1,000万円~10億円です。

また、不動産業界の会計監査に携わっていたので不動産業界の知見(減損会計による不動産の収益性の計算・判定・時価評価、SPCのスキーム・ローン検討等)や、不動産賃貸業(賃貸事業所・オフィス・クリニック向け)の経営のサポート(主に経理・税務申告対応)経験を活かし、不動産担保投資・不動産担保ローン全般の相談も受けております。

不動産担保ローンの金利はどのくらい?金利相場をまず確認

不動産担保ローンの金利は、おおむね年2%〜9%程度に収まるのが一般的です。

一方、銀行系は低金利で1.5〜4%台が中心、ノンバンクは柔軟な審査の代わりに5〜9%台が目立ちます。

※注釈

- 金利の相場感は、私の監査経験や、会計支援・M&A支援サービス、銀行員とのなどで、多くの中小企業を見てきた経験則、銀行員とのやり取りの経験に基づきます。

- 金利相場の参考情報:日本銀行「貸出約定平均金利」、日本貸金業協会「月次統計資料」、金融庁「貸金業関係資料集の掲載について」

まずは「自分のケースがどのゾーンに入るのか」を押さえることが第一歩です。

比較のために住宅ローンを見ると1%台前半と圧倒的に低金利ですが、これは資金使途が「居住用住宅」に限定されているためです。

(参考)住宅金融支援機構「住宅ローン利用者の実態調査」

無担保ローンは10%以上になることも多く、不動産担保ローンは「住宅ローンと無担保ローンの中間」に位置します。

ここで注意すべきは、広告やランキングで示される「表面金利」だけでは判断できない点です。

私が税理士として相談を受けたケースでは、金利自体は3.5%と低めでも、保証料や事務手数料を含めた「実質負担率」は5%を超えていた事例もありました。

そのため、読者の方も「相場感+総コスト」の両面でチェックすることを意識していただきたいと思います。

以下、個別の項目ごとに解説します。

金融機関別|銀行系とノンバンク系の金利帯を比較

不動産担保ローンの金利は、一般的に 銀行系が年1.5%〜4%台、ノンバンクは年5%〜9%程度に設定されています。

銀行は審査基準が厳しい分、低い金利を提示できるのが特徴です。

特に安定した給与所得や堅実な法人決算を持つ申込者であれば、下限金利に近い条件が提示されやすくなります。

一方、ノンバンクはスピード感を優先する方に選ばれる傾向が強く、「担保評価を重視し、多少信用情報に不安があっても柔軟に対応する」という特徴があります。

また、審査が甘い不動産担保ローンが多いため、審査通過率も銀行より高いです。

ただし、その分、金利は銀行より高めに設定されます。

私の知り合いの税理士から聞いた話では、資金繰りが逼迫していた企業経営者が、相続税の納付期限に間に合わせるためノンバンクを利用し、結果的に数日の迅速対応で事業継続に成功した例もありました。

このように、金利だけでなく、スピードや柔軟性とトレードオフである点を理解することが重要です。

他ローンとの比較|住宅ローン・無担保ローンとの違いと背景

金利相場を理解するには、他のローンと比較するのが一番わかりやすい方法です。

住宅ローンは資金使途が「居住用」に限定されるため、リスクが低く、1%前後という非常に低い金利が一般的です。

これに対して無担保ローンは担保がない分リスクが高く、10%〜15%と一気に金利が跳ね上がります。

※消費者金融をイメージしてみて下さい

不動産担保ローンはこの中間に位置し、「担保があるので無担保より低いが、自由度が高い分住宅ローンより高い」というバランスになっています。

例えば、以下のように目的で使い分けるのが合理的です。

- 不動産担保ローン|まとまった金額(500万円以上)を、比較的低い金利で借りたい場合

- 無担保ローン|少額をスピーディーに、担保なしで借りたい場合

例えば「教育資金や事業拡大資金」なら不動産担保ローン、「急な医療費や生活費の補填」なら無担保ローン、と整理するとわかりやすいでしょう。

表面金利と実質金利の違い|手数料・保証料まで含めた「実質負担」の把握方法

不動産担保ローンの相場を調べるときに注意すべきは、広告に出ている「表面金利」だけでは判断できないという点です。

保証料、事務手数料、繰上げ返済手数料などを合計すると、実際の負担は表面金利+1〜2%に相当することもあります。

資金計画をサポートしている知り合いの税理士に聞いたケースでは、表面金利3.2%で契約したものの、保証料と諸費用を加味すると実質5%を超えてしまい、最初に想定していた返済総額よりも数十万円以上負担が増えた例がありました。

逆に、表面金利はやや高めでも「繰上げ返済が無料」「保証料不要」といった条件がある金融機関を選んだことで、結果的に総返済額が安く済んだ事例もあります。

つまり、大切なのは「相場の数字」のみではなく、「自分が支払う総額」をシミュレーションすることです。

※各金融機関のシミュレーションは、Google検索で「返済シミュレーションツール+金融機関名」で表示されます。

また、報酬がかかりますが、専門家に相談すれば決算書や家計簿をもとに長期の資金繰りまで織り込んだ現実的な返済計画を立てることも可能です。

銀行とノンバンクではどちらが安い金利で借りられる?

銀行は審査が厳格ですが、その分低金利での借入が可能です。

一方、ノンバンクは「時間をお金で買う」性質が強く、相続税納付や資金繰りが逼迫している経営者からの相談では、多少金利が高くても選ばれる傾向があります。

結論として、資金調達の目的と緊急度によって使い分けるのが賢明です。

以下、詳しく解説します。

銀行系ローン|低金利だが審査に時間がかかる

銀行系の不動産担保ローンは、一般的に年1.5〜4%台と低金利が魅力です。

長期的な返済計画を立てやすく、総返済額を抑えられる点は大きな強みです。

その一方で、審査は慎重に行われ、融資実行まで数週間かかることもあります。

私が経営者コミュニティでお話させて頂いた企業オーナーの事例では、銀行ローンに切り替えたことで金利が約2%下がり、5年間で数百万円の利息軽減につながりました。

このように、「時間に余裕がある」「長期で低コストを追求したい」方には銀行系が適しています。

ノンバンク系ローン|金利は高めでもスピードが最大の武器

ノンバンクの金利は5〜9%前後と銀行より高めですが、申込から数日以内に融資が実行されるケースも珍しくありません。

担保価値を重視するため、過去に延滞履歴がある方や法人の赤字決算が続く場合でも柔軟に対応してくれる傾向があります。

実務では「相続税の納付期限が迫っている」「急な仕入資金が必要」といった緊急案件でノンバンクを活用する方が多く、私の関与先でも、即日融資により資金繰りを切り抜けられた事例がありました。

「時間を最優先したい」「多少金利が高くても資金を確実に確保したい」場合はノンバンクが有効です。

結論の整理|「金利」と「スピード」どちらを優先すべきか

結論としては、以下のとおりです。

- 銀行系ローン|返済総額をできるだけ抑えたい場合

- ノンバンク系ローン|緊急で資金が必要な場合

ただし、実際の相談現場では「金利だけでなく、担保評価・返済条件・諸費用まで含めた総合判断」が不可欠です。

私が関与した案件でも、表面金利では銀行が有利でしたが、繰上げ返済手数料を考慮するとノンバンクの方が柔軟で結果的に有利だったことがあります。

つまり、必要なのは「いま自分が最優先すべきものは何か」を明確にした上で、複数の金融機関に同時相談し、比較することです。

それが失敗しない不動産担保ローン選びの近道になります。

固定金利と変動金利のどちらを選ぶべき?

不動産担保ローンを検討する際に多くの方が悩むのが「固定金利」と「変動金利」のどちらを選ぶかという点です。

※金融機関によっては、審査結果で自動で決まることがあります。

固定は将来の金利上昇リスクを避けられる一方で、変動は当初の金利が低く資金繰りを軽くできます。

実務で見てきた中でも、この選択が総返済額に数百万円単位の差を生むことがありました。

結論としては、「安心感を重視するか、初期負担を軽くするか」によって最適解が変わります。

以下で詳しく整理します。

固定金利|将来の見通しを立てやすい安心感

固定金利のメリットは、借入期間中の返済額が一定であることです。

長期的な計画を立てやすく、金利上昇局面でも返済額が変わらないため、家計や事業資金の安定を重視する方に向いています。

私が実務で見た法人オーナーのケースでは、固定金利を選んだことで5年間のキャッシュフロー計画がぶれず、安心して新規投資に踏み切ることができました。

逆に短期的に資金を使う予定がない方には、「多少高めでもリスクを排除できる」という点で固定金利が適している場面があります。

変動金利|初期負担が軽く柔軟性がある

変動金利の魅力は、当初の金利が低く、返済負担を軽くできる点です。

資金繰りに余裕を持たせたい創業期の経営者や、返済期間を短めに設定する予定の方には有効です。

ただし、将来的に金利が上がれば返済額が増えるリスクがあります。

実務で見たケースでは、短期間での借入を想定して変動を選んだ結果、早期返済に成功して利息負担を大幅に減らせた例もあります。

そのため、「短期利用や資金余力がある方」には変動が合理的といえるでしょう。

会計・税務シミュレーションで決めるのが最適解

どちらを選ぶか迷ったら、会計・税務の視点からシミュレーションを行うのが最も確実です。

固定・変動それぞれでキャッシュフロー計画を立て、法人であれば損益計算書への影響、個人であれば家計簿ベースでの資金繰りを比較するのが実務的です。

私は税理士として顧客の決算や資金繰り表を精査し、固定と変動の両シナリオを試算するサポートを行ってきました。

その過程で「固定なら経営は安定、変動なら短期で利息を削減」といった具体的な数値が示され、最終判断が格段にしやすくなります。

金利を決める審査基準|物件評価と信用力でここまで変わる

不動産担保ローンの金利は、単に「借りる人の信用力」だけで決まるわけではありません。

実際には、担保となる不動産の評価額と融資比率(LTV)、そして申込者の信用情報・収入・返済能力といった複数の要素を組み合わせて判断されます。

さらに金融機関ごとの評価の仕方によっても、提示される金利は数%単位で差がつくことがあります。

ここでは、その具体的な基準と実務で見られる傾向を整理します。

担保評価額と融資比率(LTV)の目安

不動産担保ローンでは、担保の価値が融資条件に直結します。一般的に、融資比率(LTV)が低いほど金利は下がりやすいとされます。

例えば、評価額5,000万円の不動産に対して3,000万円(LTV=60%)を借りるケースと、4,500万円(LTV=90%)を借りるケースでは、後者の方がリスクが高いため金利は上がるのが通常です。

私が実務上関与していた会社などでも、「同じ借入希望額」でも担保評価の差で金利が大きく変動しました。

特に地方の土地は流動性が低いため、都市部の同額評価よりも厳しめに見られる傾向があります。

大切なのは、「担保余力=交渉材料」になるという意識を持つことです。

信用情報・収入・返済能力のチェック

担保評価が十分でも、借り手の信用力が弱ければ金利は下がりません。

金融機関は信用情報機関の記録を必ず確認し、過去の延滞履歴や多重債務があれば金利は上乗せされます。

加えて、安定収入や法人の利益水準も「返済可能性」を測る重要な材料です。

私が関与した案件でも、似たような担保条件でも「黒字決算を継続している法人」は低金利で融資が決まり、一方「赤字続きの法人」は数%高い条件を提示されました。

※もちろん、事業の内容や資本金の額、経営者保証など、他の変数も少なからず影響している可能性があります。

つまり、担保があっても返済能力の裏付けがなければ金利は下がらないと言えます。

金融機関ごとの評価姿勢の違い

見落とされがちですが、実務で最も差が出るのは「金融機関ごとの評価姿勢」です。

ある銀行は「担保評価を最重視」し、立地や流動性に高いウェイトを置きます。

一方で、ノンバンクは「返済履歴やキャッシュフロー」を重視し、多少担保余力が低くても柔軟に対応することがあります。

実際に私がIPOを目指すサイズの企業を見た際には、同じ担保物件を提示してもA銀行は「金利4.0%」を提示、別のノンバンクは「金利6.0%」を提示しました。

つまり、同じ条件でも提示される金利は金融機関ごとに変わるのが実情です。

不動産担保ローンの金利ランキング・比較表【2025年最新版】

不動産担保ローンの金利ランキング・比較表は、下表のとおりです。

※注釈

- 本ランキングは、表面金利を基準としつつ、その他の手数料や利便性、条件の明確さ、さらに実際の審査で提示される平均的な金利水準を総合的に考慮して判定しています。

- 手数料や保証料など金利以外のコストは、ここでは各社が公式に公開している情報のみを反映しています。実際の契約時には、別途手数料が発生する場合もあるため、詳細条件の確認には十分ご注意ください。

| 順位 | 業者名 | 金利(年) | 手数料・保証料 |

|---|---|---|---|

| 1位 | セゾンファンデックス | 3.15 % ~ 9.9 % | 事務:1.65 %以内 調査:0.55 %以内 WEB契約:22,000~44,000円 |

| 2位 | AGビジネスサポート | 公式サイト参照 | 印紙代(実費) 根抵当権設定費用(実費) 事務手数料0.00%~3.00% |

| 3位 | 丸の内AMS | 3.8 % ~ 15 % | 契約:0~6 % |

| 4位 | ファンドワン | 2.5 % ~ 15 % | 手数料なし |

| 5位 | トラストホールディングス | 3.45 % ~ 7.45 % | 融資額の0~5.5 % |

| 6位 | 日宝 | 4 % ~ 9.9 % | 非公開 |

| 7位 | MIRAIアセットファイナンス | 4 % ~ 9.5 % | 事務:0~3 % |

| 8位 | MRF | 4 % ~ 9.9 % | 融資額の3.3 %、更新・繰上料あり |

| 9位 | つばさコーポレーション | 4 % ~ 15 % | 融資額の0~5 % |

| 10位 | 総合マネージメントサービス | 3.4 % ~ 9.8 % | 諸費用(鑑定・登記・印紙)・事務1~5 % |

| 11位 | マテリアライズ | 4.8 % ~ 9.8 % | 事務0~3 % |

| 12位 | アサックス | 1.95 % ~ 7.8 % | 手数料0~3.3 %+諸経費 |

| 13位 | JFC | 5.86 % ~ 15 % | 事務5 % |

| 14位 | アビック | 2.98 % ~ 15 % | 不明 |

| 15位 | デイリーキャッシング | 5.2 % ~ 14.5 % | 非公開 |

以下、それぞれ紹介します。

1位:セゾンファンデックス

セゾンファンデックスの基本情報

| 融資速度 | 最短3営業日 |

|---|---|

| 借入限度 | 500万円~5億円 |

| 金利(年) | 3.15%~9.9% (固定金利か変動金利かは、審査で決定) |

| 手数料 | 事務手数料(融資額の1.65%以内) 調査料(融資額の0.55%以内) 収入印紙代 登記費用(実費) 振込手数料(実費) オンライン契約手数料22,000円~44,000円(来社で契約しない場合) |

| 担保 | 不動産(代表者または代表者の親族が所有するもの) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 (ただし、法人の場合は代表者の連帯保証が必要) |

| 返済期間 | 5~25年 |

セゾンファンデックスの運営会社情報

| サービス名称 | 事業者向け不動産担保ローン |

|---|---|

| 運営会社 | 株式会社セゾンファンデックス |

| 代表者 | 代表取締役社長 三浦 義昭 |

| 設立日 | 1984年2月1日 |

| 登録等 | 関東財務局長(12)第00897号 日本貸金業協会会員 第001350号 宅地建物取引業者免許証番号 国土交通大臣(2)第9536号 |

| 資本金 | 45億9万8千円 |

| 事業内容 | 融資事業(無担保・不動産担保) 不動産金融事業 ソリューション事業 信用保証事業(不動産担保) |

| 本店所在地 | 〒170-6037 東京都豊島区東池袋三丁目1番1号 サンシャイン60 37階 |

セゾンファンデックスの口コミ

| 評価 | セゾンファンデックスの口コミ |

|---|---|

| 不動産担保型の融資商品で比較的短期間で融資を受けることができました | |

| セゾンファンデックスの審査は甘いので設立直後の資金調達に役立ちます | |

| 以前からご縁をいただいておりますが、迅速なご判断にいつも助けられております。 | |

| 不動産投資で属性を問わず「0→1」で全国対応融資が可能なのがセゾンファンデックスです。ノンバンク系でも融資降りるなら全然ありです。 | |

| ノンバンク系は年収500万円以下の人が不動産投資のローンを組みやすい | |

| 融資がおりるならノンバンク系は全然GO!属性問われず全国融資OK | |

| 法人運営上手元に現金が不足しているときにも返済の猶予がない | |

| 事業計画書なし1期目法人でも借りれるけど上限金利での返答だった | |

| 不動産投資で利用していますが、金利はかなり高く3物件で2.7%~4.7%程度の金利がかかっています。 |

セゾンファンデックスは、「開業資金の準備」や「不動産投資」の場面で多く利用されている不動産担保ローンです。

また、事業活動における運転資金や設備投資資金の調達にも重宝されています。

セゾンファンデックスの不動産担保ローンは、知名度・実績(公式HPで事例公開)が優れていると評判です。

そのため、事業者や不動産投資のローンで迷ったら、セゾンファンデックス一択だと考えます。

- 東証プライム上場企業クレディセゾン(証券コード:8253)の100%子会社で安全

- オンラインでも契約可能

- 銀行とは異なる審査基準で不動産担保力を重視するため、審査通過率が高め

- 全国47都道府県対応

\ 2期連続赤字・債務超過・リスケ中でも借りれる /

/ 不動産物件の仕入・創業融資もOK \

2位:AGビジネスサポート

AGビジネスサポートの基本情報

| 融資速度 | 最短3営業日 |

|---|---|

| 借入限度 | 100万円~5億円 |

| 金利(年) | 公式サイト参照 |

| 手数料 | 印紙代(実費) 根抵当権設定費用(実費) 事務手数料0.00%~3.00% |

| 担保 | 土地・建物に根抵当権を設定 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 (法人契約の場合は原則代表者の連帯保証が必要) (自分名義でない不動産の場合、担保提供者の連帯保証が必要な場合があります) |

| 返済期間 | 元利均等返済:最長30年(360回以内) 元金一括返済:最長30年(360回以内) |

AGビジネスサポートの運営会社情報

| サービス名称 | 不動産担保ビジネスローン |

|---|---|

| 運営会社 | AGビジネスサポート株式会社 |

| 代表者 | 代表取締役社長 深田 裕司 |

| 設立日 | 2001年1月18日(ビジネクスト株式会社として) |

| 貸金業者登録 | 関東財務局長(9)第01262号 日本貸金業協会会員 第001208号 |

| 資本金 | 1億1000万円 |

| 事業内容 | 事業者金融業 |

| 本店所在地 | 〒105-0014 東京都港区芝二丁目31番19号 |

AGビジネスサポートの口コミ

| 評価 | AGビジネスサポートの口コミ |

|---|---|

| 突発資金トラブル時に使うのにおすすめ。もしくは、スピード勝負な物件の時、早く投資したいときに使える。 | |

| 審査がかなり通りやすいビジネスローンだと思った。 | |

| 物件価格360万に対して300万。ただ、金利が8.99%(上限)で5〜10年。ただし、収益評価もしてくれるので無指定区域でも可能。 | |

| 他の不動産担保ローンだと金利が10%近くあったが、5%くらいで済んだ。 | |

| 他からも数百万の借入をしていたが、希望額の融資を引っ張れることができた。 | |

| バックファイナンスの約束を取り付けられるなら、先ず、AGビジネスサポートで資金を調達しておいてガツっと購入がおすすめ | |

| 貸すのみのサービスになっているので、経営アドバイスとかもあるとありがたい。 | |

| 申込金額に対して満額までは借りられなかったので、案外審査が厳しい面があると思った。 |

AGビジネスサポート「不動産担保ビジネスローン」は、上場企業アイフル(プライム市場:証券コード 85150)のグループに属する企業であり、消費者金融や事業者ローンの老舗です。

ノンバンク系の中でも金利が低く、銀行などの金融機関に審査落ちした人にとっても、安心して利用する環境が整っています。

また、不動産担保の調査料や保証料が掛からず、余計な契約手数料が発生しないため、申し込みしやすくなっています。

(契約しなければ、お金は一切かかりません)

地域を問わず、全国どこでも使える利便性もあるため、おすすめできる不動産担保ローンです。

- 保証料がゼロ円

- 余計な契約手数料が発生しない

- web申し込みなら1分で完了

- 融資まで最短3日(大手なので安定的に早い)

- 担保の処分価値のみでなく、収益性も評価してくれる

- バックファイナンスも可能

\ 安心と信頼のアイフル系列で低金利 /

/ 年間6,000件以上の融資実績!事業者の強い味方 \

3位:丸の内AMS

丸の内AMSの基本情報

| 融資速度 | 最短2日(審査は最短当日) |

|---|---|

| 借入限度 | 500万円~5億円 |

| 金利(年) | 3.8~15% |

| 手数料 | 契約事務手数料:0%~6.0% |

| 担保 | 不動産(共有持分などの特殊な案件にも対応) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | 1ヶ月~35年 |

丸の内AMSの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | 丸の内AMS株式会社 |

| 代表者 | 代表取締役 安田 裕次 |

| 設立日 | 2001年2月15日 |

| 貸金業者登録 | 日本貸金業協会 会員 第005814号 東京都知事(2)第31762号 宅地建物取引業 / 東京都知事(2)第104146号 公益社団法人 全日本不動産業協会 公益社団法人 不動産保証協会 |

| 資本金 | 1億円 |

| 事業内容 | 不動産を担保にした金融業 不動産業 |

| 本店所在地 | 〒100-0005 東京都千代田区丸の内1-4-1 丸の内永楽ビルディング 18階 |

丸の内AMSの口コミ

| 評価 | 丸の内AMSの口コミ |

|---|---|

| 税金の支払い資金として融資を受けられるか不安でしたが、申し込むとすぐに融資を受けることができました。 | |

| 親が残した借地権を持っていましたが、誰も住んでおらず、また、親の遺したものなのでなかなか手放す決心がつきませんでした。何か有効な活用方法はないかと考えていたところ、借地権でも担保にして融資を受けられることを知りました。申し込みをしたところ無事に融資を受けることができ、事業資金の一部として活用させていただいています。 | |

| 自営業を営んでいますが、急な資金繰りに迫られ、融資を受けることで何とか乗り切ることができました。 | |

| 子どもの大学の授業料や専門学校の入学金が重なり、まとまった資金として数百万円が必要になりました。住宅ローンの残債が減っていたので、それを担保に借入することができました。 |

丸の内AMSは、1都3県(※)に特化した不動産担保ローン業者です。

※東京・千葉・神奈川・埼玉を指す(一部地域を除きますので、詳細は公式HPをご参照下さい)

丸の内AMSは銀行が対応できない案件にも柔軟に融資できる点が強みであり、以下のような特徴があります。

- 審査は最短当日、融資は最短2日で業界の中では早い部類。

- 自ら不動産業を営んでいるため、不動産評価・融資アドバイスのノウハウに優れている。

- カードローンなどの債務を一本化するような個人向け融資もある

- 売却が困難な共有持分の不動産を相続した場合、それを担保にして納税資金の融資を受けることが可能

(原則、銀行は共有持分のみを担保として認めていない) - 一都三県に特化しているため、上記のようにサービスの質が高い。

また、「法人」「個人事業主」「事業主以外の個人」と幅広く対応しており、関東圏に不動産を所有している人は、相見積もりも含めて、一度は必ず検討すべき不動産担保ローン業者です。

\ 審査は無料で最短当日! /

/ 1都3県に特化で徹底対応!相見積もりに必須 \

4位:ファンドワン

ファンドワンの基本情報

| 融資速度 | 最短即日 |

|---|---|

| 借入限度 | 300万円~1億円 |

| 金利(年) | 2.5~15% |

| 手数料 | なし |

| 担保 | 土地、自宅、賃貸マンションなど |

| 抵当順位 | 不問 |

| 保証人 | 不要 |

| 返済期間 | 1ヶ月~35年 |

ファンドワンの運営会社情報

| サービス名称 | 不動産担保融資 |

|---|---|

| 運営会社 | ファンドワン株式会社 |

| 代表者 | 髙山 憲彦 |

| 設立日 | 2020年1月6日 |

| 貸金業者登録 | 東京都知事(2)第31816号 日本貸金業協会会員 第006140号 |

| 資本金 | 5,000万円 |

| 事業内容 | 事業者金融業 |

| 本店所在地 | 〒170-0005 東京都豊島区南大塚2-39-11 ヒサビル601号室 |

ファンドワンの口コミ

| 評価 | ファンドワンの口コミ |

|---|---|

| このローンは創業初年度から利用できた。個人事業主として申込時にまだサラリーマンでそこそこの信用があった際に設定してもらったことから、条件的にも良かったのではないかと思っています。 | |

| 個人事業主でも担保があれば低金利で調達できる可能性があるのが良かった。 | |

| 大多数の個人事業主からしたら1番必要な設立当初に手厚くサポートを受けたいが、1番出し渋りされる局面で金利や増枠が厳しかった | |

| webの申込フォームの入力箇所が多かったので、申し込むのに大変だった。 |

ファンドワンの不動産担保ローンは、上限1億円と他の業者と比較すると、融資限度額が小さいです。

そのため、不動産物件への投資に係る借入には使いにくいです。

ただし、金利下限が2.5%~と低く、不動産以外の担保(売掛金・車)が設定できる融資商品もあるため、事業者にとって使いやすい業者となっています。

したがって、事業資金目的の場合、ファンドワンの利用はおすすめできます。

\ 赤字決算でも利用可能!/

/ 審査最短40分! \

5位:トラストホールディングス

トラストホールディングスの基本情報

| 融資速度 | 最短即日 (平均3日) |

|---|---|

| 借入限度 | 100万円~10億円 (10億円以上は要相談) |

| 金利(年) | 3.45~7.45% |

| 手数料 | 融資額の0~5.5% |

| 担保 | 不動産(土地、建物、マンション、アパートなど) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | 1ヶ月~30年 |

トラストホールディングスの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | トラストホールディングス株式会社 |

| 代表者 | 代表取締役 春山 真樹 |

| 設立日 | 2009年6月29日 |

| 登録等 | 貸金業協会会員 第005559号 貸金業登録:東京都知事(6)第31275号 宅建業登録:東京都知事(3)第91393号 全日本不動産協会東京都本部 |

| 資本金 | 9,980万円 |

| 事業内容 | 総合ファイナンス業 総合不動産業 |

| 本店所在地 | 〒100-0006 東京都千代田区有楽町1丁目2番15号 タチバナ日比谷ビル4F |

トラストホールディングスの口コミ

| 評価 | トラストホールディングスの口コミ |

|---|---|

| 月々の支払を減らすことができました | |

| 様々なケースを一緒に考えて頂きました | |

| 建物だけや持ち分だけでも担保にできました | |

| スピード感が一番 |

トラストホールディングスは、当日融資が可能な不動産担保ローンです。

資金使途は問わず、全国対応している点が特徴です。

抵当順位も問わず、競売や税金の滞納などにより差し押さえられた場合でも、相談・対応をしてくれるケースがあります。

\ 相談しやすく対応が丁寧!初めてでも使いやすい /

/ 最短当日の融資が可能 \

6位:日宝

日宝の基本情報

| 融資速度 | 最短即日 (遅くても1週間以内) |

|---|---|

| 借入限度 | 50万円~5億円 |

| 金利(年) | 4~9.9% |

| 手数料 | 非公開 |

| 担保 | 根抵当権 (一戸建て、マンション、土地、収益物件、別荘、借地権、底地、共有持分、調整区域、再建築不可物件など) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 (担保提供者の連帯保証が必要) |

| 返済期間 | 1ヶ月~30年 |

日宝の運営会社情報

| サービス名称 | 不動産活用ローン |

|---|---|

| 運営会社 | 日宝 |

| 代表者 | 金子 武正 |

| 設立日 | 非公開 |

| 貸金業者登録 | 東京都知事(14)第04793号 日本貸金業協会会員第000978号 |

| 資本金 | 非公開 |

| 事業内容 | 貸金業 |

| 本店所在地 | 〒150-0041 東京都渋谷区神南1丁目20番15号 和田ビル6階 |

日宝の口コミ

| 評価 | 日宝の口コミ |

|---|---|

| 貸金業として十分信用できる範囲だと思います。貸金業も約50年と長く継続して営業しており、貸金屋としては問題ないので安心して取引できます。ただし、借入契約書の条件はしっかり確認した方がいいです。 | |

| 東京都渋谷区に所在する外装塗装会社からの評価。ただし、口コミコメントは無し。 | |

| 貸金屋としてはまったく問題なく安心して取引していいでしょう。日宝は貸金業として十分な信頼性があり、貸金業協会番号からも営業年数の長さがうかがえます。 | |

| 電話で確認したかったのですが、どうしても来社するよう求められました。訪問先では個人情報や収入証明のコピーを取られ、他社に個人情報を提供しないと取り決めていたにもかかわらず、許可なく同業他社に連絡を取り、さまざまな情報を拡散されました。 |

日宝は、創業から49年以上事業をしている老舗の不動産担保ローン業者です。

様々な不動産に対応しているのが特徴であり、長期の資金調達から、短期(1ヶ月から)のつなぎ融資目的にも利用できます。

全国対応しており、相談しやすいため、事業主以外の人でも使いやすい不動産担保ローンです。

\ 土曜日も対応で個人が使いやすい /

/ 最短当日の融資が可能 \

7位:MIRAIアセットファイナンス

MIRAIアセットファイナンスの基本情報

| 融資速度 | 最短翌営業日 |

|---|---|

| 借入限度 | 30万円~5億円 |

| 金利(年) | 4~9.5% |

| 手数料 | 事務手数料:融資金額の 0〜3% |

| 担保 | 不動産(土地、建物、マンション、アパートなど) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | 1ヶ月~20年 |

MIRAIアセットファイナンスの運営会社情報

| サービス名称 | 事業用ローン 不動産購入ローン 売却前提ローン |

|---|---|

| 運営会社 | 株式会社MIRAIアセットファイナンス |

| 代表者 | 代表取締役 金村 哲弘 |

| 設立日 | 2024年4月1日 |

| 登録等 | 貸金業:東京都知事(1)第31990号 宅建業:東京都知事(1)第111570号 全日本不動産協会東京都本部 |

| 資本金 | 5,800万円 |

| 事業内容 | 金融業、不動産業 |

| 本店所在地 | 〒102-0073 東京都千代田区九段北1-7-3 九段岡澤ビル5階 |

MIRAIアセットファイナンスの口コミ

| 評価 | MIRAIアセットファイナンスの口コミ |

|---|---|

| 他社にて断られ困っておりましたが持ち分だけでも担保にしてもらえました | |

| 相続時の代償金で丁寧に話を聞いてもらえ融資を受けられた | |

| 複数社から借り入れをしており毎月の支払いが大変でしたがカードローンの1本化が出来た | |

| 諦めなくてよかった!大手で断られたが本当に親身になって協力いただけたのが印象的 | |

| 借りたいのが50万弱と小さな額ですが貸し出していただけました |

MIRAIアセットファイナンスは、土日も営業している不動産担保ローンです。

創業が2024年4月であり、新興の不動産担保ローン業者です。

そのため、まだ情報が少ないですが、大手の手が届かないサービスへの期待が高いです。

ただし、1都3県(東京・千葉・埼玉・神奈川)のエリア対応になり、全国で利用できないのがデメリットです。

\ 土日も対応で個人が使いやすい /

/ 赤字決算・納税資金の問題にも対応 \

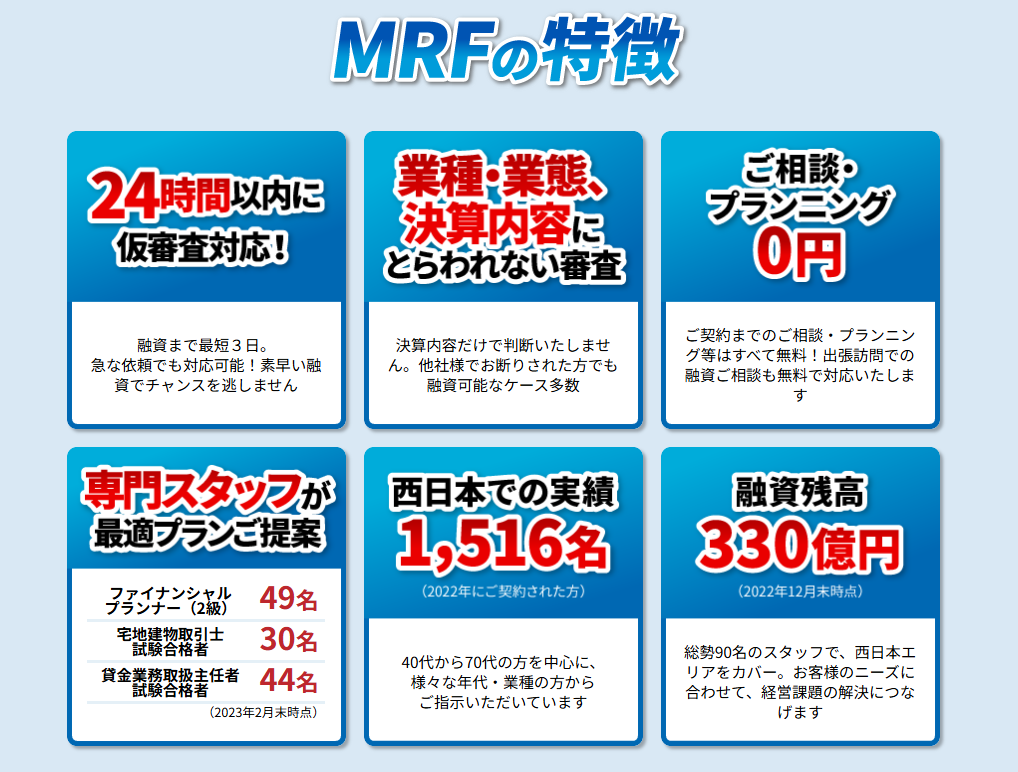

8位:MRF

MRFの基本情報

| 融資速度 | 最短数日 |

|---|---|

| 借入限度 | 100万円~3億円 (融資プラン次第で変動) |

| 金利(年) | 4%~9.9% (融資プラン次第で変動。実質年率15%以内) |

| 手数料 | 融資金額の3.3%(税込) 更新手数料:借入残高の3.3%(税込) 期限前償還:残元金の3% |

| 担保 | 土地・建物に根抵当権を設定 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 (ただし、法人の場合は代表者の連帯保証が必要) |

| 返済期間 | ~3年(ただし、最大15年まで延長可能) ※プランにより返済期間が異なるため、契約時に要確認。 |

MRFの運営会社情報

| サービス名称 | MRF |

|---|---|

| 運営会社 | 株式会社エム・アール・エフ |

| 代表者 | 代表取締役社長 串間 新一郎 |

| 設立日 | 2012年4月 |

| 貸金業者登録 | 福岡財務支局長(5) 第00173号 日本貸金業協会会員 第005731号 |

| 宅地建物取引業 | 福岡県知事(3)第17446号 公益社団法人 福岡県宅地建物取引業協会会員 |

| 資本金 | 7,500万円 |

| 事業内容 | 事業者向け不動産担保融資 不動産売買仲介業 |

| 本店所在地 | 〒810-0004 福岡市中央区渡辺通5丁目23番8号 サンライトビル6階 |

MRFの口コミ

| 評価 | MRFの口コミ |

|---|---|

| エムアールエフさんに会社ローンを相談し、迅速かつ安心な対応で大変助かりました。相談して良かったです。 | |

| ビジネスローンの件でご相談させていただきました。銀行などに比べて対応が遥かにスムーズです。 | |

| スピーディに対応してくれ個人事業主にとっては強い味方です。 | |

| 専門家の方々がとても柔軟に対応してくださって感謝しています。 | |

| 担当の方には迅速な対応をしていただき非常に助かりました | |

| 相談のあと素早く対応して頂けてスピーディーさに驚きましたが、安心の方が大きく感じました。 | |

| 業務時間中にフリーダイヤルから女性が電話してこられました | |

| 突然電話してきて社長に代われとしつこい。要件を伺おうとしても、とにかく社長に代われの一辺倒(苦) | |

| 営業の電話やDMがしつこかったので、借入の用事がないときは少し迷惑に感じました。 |

MRFは西日本エリアを中心に拠点を構えている不動産担保ローンを提供する業者です。

なお、2024年10月15日に東京支店をオープンしており、今後は関東圏でも利用しやすい環境になります。

MRFは創業から緊急融資まで幅広く対応しており、専門スタッフが相談に応じてくれる環境が整っているため、使いやすいサービスです。

\ 専門家がプランを提案 /

/ 起業・創業から緊急対応まで \

9位:つばさコーポレーション

つばさコーポレーションの基本情報

| 融資速度 | 最短即日 (遅くても1週間以内) |

|---|---|

| 借入限度 | 非公開 |

| 金利(年) | 4~15% |

| 手数料 | 融資金額の0~5% |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要(ただし、審査結果次第) |

| 返済期間 | 1ヶ月~30年 |

つばさコーポレーションの運営会社情報

| サービス名称 | 不動産ビジネスローン |

|---|---|

| 運営会社 | 株式会社つばさコーポレーション |

| 代表者 | 代表取締役 金子 豊子 |

| 設立日 | 2009年3月 |

| 貸金業者登録 | 東京都知事(5)第31325号 |

| 資本金 | 6,000万円 |

| 事業内容 | 不動産総合ファイナンス |

| 本店所在地 | 〒150-0042 東京都渋谷区宇田川町36-6 ワールド宇田川ビル7階 |

つばさコーポレーションの口コミ

| 評価 | つばさコーポレーションの口コミ |

|---|---|

| 評価なし | 口コミ無し |

つばさコーポレーションは、特に悪い評判がない不動産担保ローン業者です。

最短1ヶ月から、最長30年までの融資に対応しています。

借入限度額が非公開ですが、利用者に応じたプランを提案してくれるのが特徴です。

\ 全国対応!不動産購入にも使える /

/ 個人・法人を問わず資金使途も自由 \

10位:総合マネージメントサービス

総合マネージメントサービスの基本情報

| 融資速度 | 最短3日 |

|---|---|

| 借入限度 | 30万円~5億円(5億円以上は要相談) |

| 金利(年) | 3.4~9.8% |

| 手数料 | 不動産鑑定費用(実費) 登記費用(実費) 収入印紙代 火災保険料又は家財保険(質権設定の為) 事務手数料(融資金額の1~5%) |

| 担保 | 対象物件に抵当権、根抵当権を設定 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | 1ヶ月~35年 |

総合マネージメントサービスの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | 株式会社総合マネージメントサービス |

| 代表者 | 白石 一雄 |

| 設立日 | 2002年2月 |

| 登録等 | 日本貸金業協会会員第003672号 貸金業:東京都知事(8)第25131号 宅建業:東京都知事(5)第81043号 |

| 資本金 | 8,400万円 |

| 事業内容 | 不動産担保ローンの貸付業務 不動産の総合ファインナンス 不動産の売買・仲介 不動産のコンサルティング業務 不動産投資信託 建設・内装業務 |

| 本店所在地 | 〒103-0027 東京都中央区日本橋3-6-13 アベビルディング3F |

総合マネージメントサービスの口コミ

| 評価 | 総合マネージメントサービスの口コミ |

|---|---|

| 担保があろうとなかろうと返済計画がないと貸さないのでヤミ金ではない | |

| ブラック中でも担保があれば融資をしてもらえるため審査が甘い | |

| 評判は良くおまとめローンでも担保があれば融資してもらえる | |

| 事業を続けられた!事業資金のつなぎ融資で資金繰りも難なくクリア | |

| つなぎローンで自宅の住替も!不動産仲介とつなぎ資金融資でスムーズに | |

| 親族の不動産で融資できました!保証人が不動産を所有していたら融資可能 |

総合マネージメントサービスは、不動産担保ローンの中では比較的低金利(10%を超えない)水準であり、30万円の少額から5億円までの大口融資も可能です。

また、資金使途も自由であり、土曜日も対応しているため、利用しやすい不動産担保ローンです。

ただし、その分審査が相対的に厳しく、また、融資までに最短3日以上かかってしまうデメリットがあります。

\ 30万円の少額融資から利用可能 /

/ 土曜日も対応!資金使途は自由 \

11位:マテリアライズ

マテリアライズの基本情報

| 融資速度 | 最短翌日 |

|---|---|

| 借入限度 | 100万円~3億円 |

| 金利(年) | 4.8~9.8% |

| 手数料 | 事務手数料:融資金額の 0〜3.0% |

| 担保 | 一戸建て、マンション、土地、収益物件、別荘、借地権、底地、共有持分調整区域、再建築不可物件など |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | 1ヶ月~20年 |

マテリアライズの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | 株式会社マテリアライズ |

| 代表者 | 代表取締役 植田 逞 |

| 設立日 | 2016年5月10日 |

| 登録等 | 貸金業者登録 東京都 知事(3)第31620号 宅地建物取引業免許 東京都知事(2)第99693号 日本貸金業協会会員 第005966号 |

| 資本金 | 7,500万円 |

| 事業内容 | 金融業、不動産業 |

| 本店所在地 | 〒103-0021 東京都中央区日本橋本石町3-2-3 日本橋オリーブビル3階 |

マテリアライズの口コミ

| 評価 | マテリアライズの口コミ |

|---|---|

| 評判なし | 口コミ無し |

マテリアライズは、100万円~3億円までの融資に対応しており、最短翌日で融資が実行されます。

金利は年4.8~9.8%であり、ノンバンクの不動産担保ローンとして平均程度の水準です。

また、独自の審査基準により、銀行や他社で断られた案件でも柔軟に対応しています。

そのため、他で審査落ちしてしまった人には、マテリアライズがおすすめできます。

\ 独自審査で他社で難しい案件も取扱い可能 /

/ 銀行審査落ちでもスピーディーに審査 \

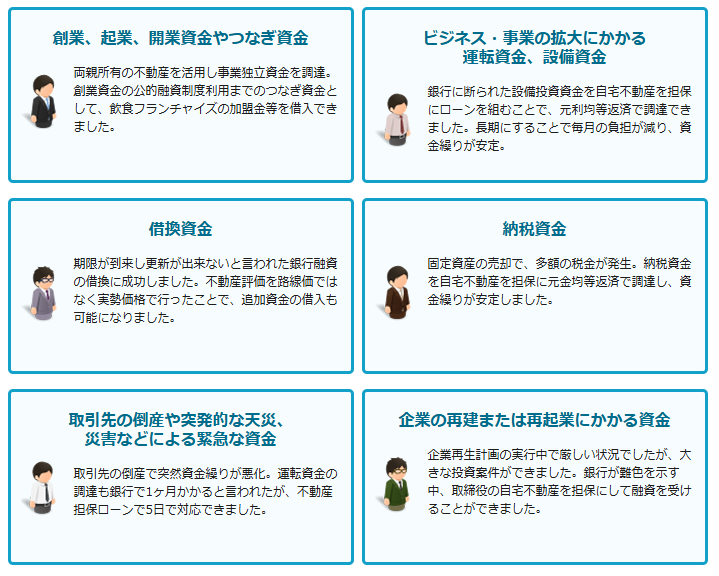

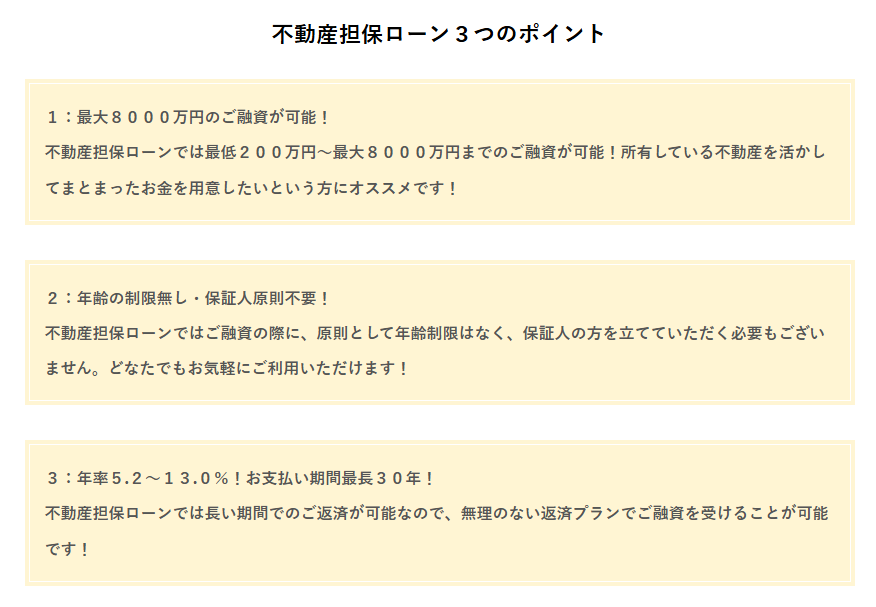

12位:アサックス

アサックスの基本情報

| 融資速度 | 最短3営業日 |

|---|---|

| 借入限度 | 300万円~10億円 |

| 金利(年) | 1.95~7.8% |

| 手数料 | 融資取扱手数料:融資額の0%~3.3% 印紙代(諸経費) 登記費用(諸経費) |

| 担保 | 不動産全般 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | 3ヶ月~30年 |

アサックスの運営会社情報

| サービス名称 | 事業者向け不動産担保ローン |

|---|---|

| 運営会社 | 株式会社アサックス |

| 代表者 | 代表取締役社長 草間 雄介 |

| 設立日 | 1969年7月 |

| 貸金業者登録 | 関東財務局長(14)第00035号 日本貸金業協会会員 第000023号 |

| 資本金 | 23億784万円 |

| 事業内容 | 不動産担保ローン |

| 本店所在地 | 〒150-0012 東京都渋谷区広尾1-3-14 ASAX広尾ビル9階 |

アサックスの口コミ

| 評価 | アサックスの口コミ |

|---|---|

| 市場価格の約60%程度で設定(上限額は1.4倍) 金利は年5%、期間は20〜25年が平均 初回の審査には7〜10日かかるが、その後は枠内であれば迅速に対応される 繰上返済は毎月1割まで手数料なしで可能 自宅や資産余力のある物件を担保にしておけば、区分マンションや戸建て物件を素早く購入する際に便利。 | |

| 年齢を理由に融資を断られたり、開業間もなく決算が出ていない個人や事業主に対して、不動産を担保に柔軟な融資を提供している。平均貸付額は2,000万円台で、IR情報が開示されているため信頼性が高い。 | |

| ローン特約なしで借地アパートを契約し、危機的状況に陥った際に唯一救ってくれた存在です。金利は8.76%でした。 | |

| 土日祝日にも対応しているため、平日に忙しい個人でも利用しやすかったです。 | |

| 対応エリアが1都3県(東京・神奈川・埼玉)に限定されるので、地方民は利用できなかった。 | |

| 契約に対面必須なのが若干手間だった(不動産の契約書類のやりとりで仕方ないですが) |

アサックスは、ノンバンクの不動産担保ローン業者としては珍しい上場企業です。

上場企業は厳しい監督下にあるため、コンプライアンス意識は高く、違法な貸付や取り立ての心配がありません。

不動産担保ローンは、一歩間違えれば担保が取り上げられて、人によっては生活そのものを失うリスクを孕んでいます。

そのため、万が一返済が苦しくなった時でも、無理に担保権を実行せず、リスケジュールの相談対応をしてくれる業者を選ぶ必要があります。

この点、アサックスはコンプライアンス面で安心できるため、初めて不動産担保ローンを利用する人は、アサックスを利用することをおすすめします。

- 営業拠点は1都3県(恵比寿・日本橋・新宿・池袋・横浜・大宮)

- 契約は対面必須

- 土日祝日にも対応

- 上場企業でコンプライアンス意識が高い(東京証券取引所スタンダード市場:証券コード8772)

- 年間1,500件以上(月125件)の融資実績。なお、業界全体の「事業者向け有担保貸付」は月1,000程度の規模なので、シェアは10%超。

(参考:日本貸金業協会「月次統計資料」)

13位:JFC

JFCの基本情報

| 融資速度 | 3日~1週間 |

|---|---|

| 借入限度 | 300万円~5億円(5億円以上は要相談) |

| 金利(年) | 5.86~15% |

| 手数料 | 事務手数料:融資額の5.0%(税別)以内 不動産調査料 登記費用・収入印紙代など(実費負担) |

| 担保 | 不動産担保物件に根抵当権を設定 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要(連帯保証人が必要なケースもある) |

| 返済期間 | 3ヶ月~10年 |

JFCの運営会社情報

| サービス名称 | 事業者向け不動産担保ローン |

|---|---|

| 運営会社 | ジェイ・エフ・シー株式会社 |

| 代表者 | 代表取締役 但馬 毅紀 |

| 設立日 | 1993年3月26日 |

| 登録等 | 貸金業者登録 東京都知事(10)第15091号 宅地建物取引業免許 東京都知事(7)第72288号 日本貸金業協会会員第000532号 |

| 資本金 | 9,800万円 |

| 事業内容 | 不動産担保ローンの融資業務 不動産の売買及び仲介業務 |

| 本店所在地 | 〒102-0084 東京都千代田区二番町12番地13 セブネスビル4階 |

JFCの口コミ

| 評価 | JFCの口コミ |

|---|---|

| 評判なし | 口コミ無し |

JFCは、全国を対象として不動産担保ローンを展開しています。

創業から30年以上、不動産担保ローンを専業としている業者で実績があります。

貸金業登録を継続して更新できている点、JFCは信頼性の高い業者と言えます。

また、融資の流れや、気を付けるべきポイントなどの情報開示がされており、良心的です。

ただし、金利は他社と比較して高めであるため、無理のない借入にならないよう、返済計画はしっかり立てましょう。

14位:アビック

アビックの基本情報

| 融資速度 | 最短2日 |

|---|---|

| 借入限度 | 300万円~50億円 |

| 金利(年) | 2.98~15% |

| 担保 | 本人所有の不動産 家族の所有不動産 第三者の所有不動産 |

| 抵当順位 | 原則不問(審査結果次第) |

| 保証人 | 審査結果で設定する可能性あり |

| 返済期間 | ~30年 |

アビックの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | 株式会社アビック |

| 代表者 | 代表取締役 成田 喜東 |

| 設立日 | 昭和48年3月15日 |

| 登録等 | 貸金業登録番号:東京都知事登録番号(14)第01611号 日本貸金業協会会員第1931号 東京都商工会議所会員会員番号第00232783号 日本経営士協会正会員 東京都公安委員会古物商許可番号第301129703299号 社団法人麻布法人会会員 |

| 資本金 | 99,999,000円 |

| 事業内容 | 不動産担保ローン及び各種担保ローン |

| 本店所在地 | 〒107-0052 東京都港区赤坂1-1-16 細川ビル4階 |

アビックの口コミ

| 評価 | アビックの口コミ |

|---|---|

| 借入で他では対応してもらえなかった内容でしたが対応してもらえました | |

| 1都3県の再建築不可の物件に融資してくれる可能性があるマイナーな金融機関 | |

| 電話に出た方がいろいろと質問した後「ホームページの条件を確認の上で再度お問い合わせくださいね」と言われた | |

| ホームページには即日回答と記載ありますが詐欺なのでは? | |

| 最低融資額の300万に達しないとの査定結果でしたが地元の不動産屋に査定してもらったところ300万以上の査定額だった | |

| 借入相談で電話したところかなり横柄な態度で偉そうに対応されました |

アビックの不動産担保ローンは、風俗店・パチンコ店・ラブホテルなどの銀行から門前払いを受ける事業を営む人にも、融資すると明言してサービスを提供しているのが特徴です。

アビックは過去の財務情報より、将来の事業性・収益性を重視する審査であるため、信用情報や過去の返済実績・事業実績に不安がある人には、アビックの不動産担保ローンはおすすめできます。

ただし、評判・口コミから顧客対応の質については意見が分かれています。

また、リスク資金の融資に積極的な会社であるため、その分担保掛目(≒借りられる限度額)は低めに設定される傾向もあるため注意が必要です。

契約は東京都港区の本社で締結するルールがあるため、地方にお住まいの方には、使いにくい面もあります。

15位:デイリーキャッシング

デイリーキャッシングの基本情報

| 融資速度 | 非公開 |

|---|---|

| 借入限度 | 200万円~8,000万円 |

| 金利(年) | 5.2%~14.5% |

| 手数料 | 非公開 |

| 担保 | 不動産 |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | ~30年 |

デイリーキャッシングの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | 株式会社デイリープランニング |

| 代表者 | 代表取締役 中村 健太 |

| 設立日 | 2016年5月 |

| 貸金業者登録 | 東京都知事(3)第31698号 日本貸金業協会会員第005977号 |

| 資本金 | 非公開 |

| 事業内容 | 消費者金融業 |

| 本店所在地 | 〒110-0015 東京都台東区東上野1-7-12 徳永ビル4階401号 |

デイリーキャッシングの口コミ

| 評価 | デイリーキャッシングの口コミ |

|---|---|

| 担当の方が丁寧に融資の仕組みを説明してくださり、不安だったお金の悩みも解消できました。 | |

| オペレーターの人が案件数が多くて忙しいのか、電話対応が少し荒くて雑に感じてしまった。 |

デイリーキャッシングは、5.2%~14.5%と金利が高く、融資限度額も1億円に満たないため、不動産担保ローンとしての魅力は他社より劣る面もあるかもしれません。

一方、担当者の説明が丁寧という口コミもあり、正確な条件は公表されていないものの「最短当日の融資」も可能であるため、事業者にとっては使いやすい条件となっています。

低金利で借りるための5つの具体的な方法

不動産担保ローンの金利は、ただ受け身で提示を待つのではなく、交渉や条件調整によって下げられる余地が十分にあります。

私が税理士として融資サポートに携わった中でも、事前準備や交渉の工夫で0.5%以上金利が下がり、総返済額が数百万円単位で軽減された事例は珍しくありません。

※特に金融機関は、借り手の決算書を作成していたり、資金調達支援をしている税理士からの紹介に弱い面があり、私の事務所にも信用金庫や商工中金の担当者が営業に訪れることがあります。

以下、実際に使える「低金利を引き出すための具体的な5つの方法」を紹介します。

複数行へ同時に申し込み条件を比較する

1行だけに相談するのではなく、必ず複数の金融機関へ同時に申し込むことが大切です。

条件を並べて比較できるだけでなく、「他行では◯%でした」と伝えることで交渉材料になります。

私が同席した案件でも、最初は年3.8%だった条件が「別銀行は3.2%です」と提示しただけで3.0%まで下がったことがありました。

「比較する姿勢」そのものが金利引き下げの交渉力になります。

借入額・返済期間を調整してリスクを下げる

金融機関は「返済不能リスク」を金利に反映させます。借入額を必要最小限に絞ったり、返済期間を短めに設定することでリスクが下がり、金利が低くなる傾向があります。

ある経営者の方は「2,500万円希望」から「2,000万円」に減額しただけで、金利が0.4%下がりました。

有担保ローンの場合、「余分に借りない」ことも金利を下げる一つの戦略です。

保険や保証条件を工夫してリスクヘッジを示す

不動産担保ローンでは、金融機関は「借り手が途中で亡くなったり働けなくなったら返済はどうなるのか」というリスクを重視します。

その対策の一つが 団体信用生命保険(団信) です。

団信に加入していれば、万が一の際に保険金で返済が行われるため、金融機関は安心できます。

ただし、団信を付けると「保険料相当分として金利を0.3%上乗せします」といった条件が付くこともあり、安心感の代わりにコストが増えるのが一般的です。

そこで覚えておきたいのは、団信以外にもリスクを低減し、金利を抑える方法があるということです。

例えば、借り手がすでに十分な生命保険に加入していることを説明したり、安定収入のある配偶者を連帯保証人に立てたりすれば、金融機関は「返済不能リスクは低い」と判断します。

その結果、団信を外しても金利を据え置きにできたり、条件が改善されるケースがあります。

つまり、団信だけが安心材料ではありません。

既存の保険や保証人といった他のリスク低減策を工夫することで、金利を下げる余地は残されているのです。

そのため、「団信を付けるか否か」だけにとらわれず、自分が持つ保障や保証力をどう活用できるかを意識すると、低金利への近道になります。

担保余力を活用して交渉材料にする

同じ物件でも「評価額に対してどのくらい借りているか」で金利は変わります。

担保余力が大きい場合は、それを交渉材料にしましょう。

例えば、評価額5,000万円の物件で借入が2,000万円ならLTV40%と余力が十分です。

この点を強調すれば、金融機関は低リスクと判断し、金利を下げやすくなります。

担保は「眠る資産」ではなく「金利交渉の武器」になるのです。

専門家を通じて条件交渉を行う

最後に効果的なのは、税理士や専門家を通じて交渉することです。

決算書やキャッシュフロー計画を整理し、金融機関に対して「返済能力を数値で説明」できれば、説得力が増します。

実際に私が知り合いの税理士等から聞いた話では、決算書の数値を補足説明し、事業の安定性を示すことで金利を0.7%引き下げられました。

このように、専門家は単に書類を整えるだけでなく、「金融機関に安心感を与える通訳」として機能します。

住宅ローンとの違い|金利の優位性はどちらにある?

同じ「不動産を担保に借りるローン」でも、住宅ローンと不動産担保ローンでは仕組みや金利の位置づけが大きく異なります。

住宅ローンは驚くほど低い金利が提示されますが、用途は「居住用住宅の購入」に限定されています。

一方、不動産担保ローンは用途が自由である代わりに、金利はやや高めに設定されます。

つまり両者は、低金利を取るか、使い勝手を取るかというトレードオフの関係にあります。

以下、詳しく解説します。

住宅ローンが低金利である理由

住宅ローンの金利が1%前後と極端に低いのは、資金使途が明確で返済リスクが小さいからです。

さらに住宅ローン減税などの政策的に住宅取得を後押しする制度もあるため、金融機関は長期固定の低金利を用意しやすくなっています。

私の身近な知人のケースでは、年収600万円程度の会社員が35年固定で1.2%という条件を得ており、長期的に見ても極めて安定的な借入が可能でした。

つまり住宅ローンは「低金利を実現するための特別な枠組み」といえるのです。

不動産担保ローンの自由度と引き換えの金利

住宅ローンとは異なり、不動産担保ローンは資金使途が自由です。

教育資金、事業資金、相続税納付、他ローンの借り換えなど幅広い目的に使えるのが最大のメリットです。

ただし、自由度が高い分、金融機関にとっては資金の行き先や回収リスクが読みにくいため、金利は住宅ローンよりも高めに設定されます。

一般的には2〜9%程度が相場です。

実務では「事業資金を急いで調達する必要がある経営者」が利用するケースも多く、私の関与先でも「相続税の納付資金を不動産担保ローンで確保し、期限を守って大きなトラブルを回避できた」事例があります。

目的別の最適な選択

結論として、以下のように使い分けるのが合理的です。

- 住宅ローン(低金利を最大限に活用)|マイホーム購入や借り換え

- 不動産担保ローン(自由度とスピードを重視)|事業資金や教育資金、相続対策など幅広い資金需要

重要なのは、「金利の安さ」だけで選ぶのではなく、資金の使い道と必要なタイミングに応じて最適なローンを選ぶことです。

金利だけで選ぶと失敗する?総返済額・諸費用も要チェック

不動産担保ローンを比較する際、多くの方が「金利の数字」だけに注目します。

しかし、実務上は、金利差よりも手数料や保証料、繰上げ返済の条件が総返済額に大きな影響を与えるケースが少なくありません。

とにかく大事なのは、やばい不動産担保ローン業者を選ばないことです。

私が無料相談支援(税理士会等のイベント)により資金調達をサポートする中で、「見かけの金利は安かったのに、総コストで逆に高くついた」という事例を何度も見てきました。

ここでは、金利以外で注意すべき3つのポイントを整理します。

手数料・保証料が総額に与える影響

金融機関は金利を低めに見せつつ、融資手数料や保証料で収益を確保することがあります。

例えば、金利3.0%で融資手数料が融資額の2%、保証料が年0.2%上乗せされる場合、実質的な負担は「金利3.0%+諸費用分」で、実際には3.5%以上のコストとなることもあります。

実務でも「手数料を分割払いできる銀行A」と「一括前払いが必要な銀行B」とでは、同じ金利でも資金繰りに与える影響が大きく異なります。

金利の数字と同時に、諸費用込みの「実質金利」を確認することが不可欠です。

繰上げ返済条件の違い

不動産担保ローンを長期で利用する場合、途中で余裕ができて一部を繰上げ返済することがあります。

このとき、「繰上げ返済が無料」か「残高の1%が手数料」といった違いが、総コストに大きな差を生みます。

私が相談を受けた事例では、繰上げ返済手数料が高額だったため、結果的に早期返済を断念し、余計な利息を払い続けざるを得なかったケースがありました。

逆に「繰上げ返済自由」の金融機関を選んだことで、総返済額を数百万円圧縮できた経営者もいます。

「繰上げ返済の自由度=実質金利を下げる余地」と考えるのがポイントです。

実務で見かけた「金利0.5%差より大きな費用差」

表面金利が0.5%低い金融機関を選んだものの、融資手数料や繰上げ返済手数料の条件を含めると、総返済額で数十万円〜数百万円も高くなることがあります。

実際に私が相談を受けた案件では、A社(金利3.0%・手数料2%・繰上げ返済手数料あり)とB社(金利3.5%・手数料0円・繰上げ返済無料)を比較した結果、B社の方が総コストで数十万円安くなるという試算が出たこともあります。

このように、借入する際には金利のみでなく、その他の諸経費も考慮に入れた上、借入から返済までを具体的にシミュレーションすることが重要です。

※金額が大きい、かつ、ご自身で計算が難しい場合、報酬数万円払ってでも専門家に借入条件を整理して試算してもらうことをおすすめします。

不動産担保ローンの金利に関するよくある質問・回答

不動産担保ローンの金利に関するよくある質問・回答をまとめました。

不動産担保ローンの金利は平均していくらですか?

不動産担保ローンの金利は、一般的に 年2%〜9%程度 に収まります。

銀行系は2〜4%台が多く、ノンバンク系は柔軟な審査の分、4〜9%とやや高めに設定される傾向があります。

住宅ローンのように1%前後と極端に低いわけではありませんが、無担保ローンの10%超と比べると大幅に低い水準です。

私の経験上、「銀行系で2.8%」「ノンバンクで6%」といった条件を目にすることが多く、借り手の属性や担保条件によって幅があるのが実情です。

審査次第で金利はどこまで下がる?

審査によっては、提示される金利が相場よりも大幅に下がることがあります。

特に担保評価に余力がある場合(LTVが低い場合)や、信用情報が良好な場合は、下限金利に近い数字が出ることも珍しくありません。

実務上では、当初「4.5%」と提示された案件が、担保余力や黒字決算を評価され、最終的に「3.0%」まで下がったこともありました。

つまり、審査の結果を有利に働かせる工夫ができれば、1%以上下げられる余地があります。

相場より高い金利を提示されたらどうする?

相場より高い金利を提示された場合、必ず複数の金融機関を比較することが第一歩です。

同じ条件でも、銀行とノンバンクでは評価の仕方が違い、金利差が1〜2%つくことは珍しくありません。

私が見た事例では、最初に相談した金融機関は6.5%の提示でしたが、別の信金に相談したところ4.2%まで下がりました。

もし高いと感じたら、すぐに「交渉」か「別の金融機関への相談」に切り替えるのが賢明です。

法人名義と個人名義で金利は変わる?

変わるケースがあります。

個人名義の場合は「安定収入」や「家計の健全性」が重視され、法人名義の場合は「決算内容」や「キャッシュフロー」が評価対象となります。

そのため、法人の財務が健全であれば、個人より有利な金利を引き出せることもあります。

一方、赤字が続いている法人では、個人で借りるより高めの金利を提示されるケースもあります。

ただし、注意すべき点は、法人借入であっても代表者の連帯保証や担保提供が求められるのが一般的だということです。

そのため、実際には「法人の財務内容」と「代表者個人の信用力」の両面が審査され、総合的に金利が決まります。

つまり、「法人=財務」「個人=安定収入」という切り分けは概ね正しいものの、最終的には両者を合わせた総合評価によって条件が決まると理解するのが実務的です。

おすすめの不動産担保ローン【比較表】

以下、おすすめの不動産担保ローンの比較表です。

| セゾンファンデックス | AGビジネスサポート | 丸の内AMS | ファンドワン | トラストホールディングス | 日宝 | MIRAIアセットファイナンス | MRF | つばさコーポレーション | 総合マネージメントサービス | マテリアライズ | アサックス | JFC | アビック | デイリーキャッシング | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| |||||||||||||||

| 総合評価 | ( 9.7点 ) | ( 9.6点 ) | ( 8.1点 ) | ( 7.8点 ) | ( 7.7点 ) | ( 7.1点 ) | ( 7.0点 ) | ( 6.7点 ) | ( 6.3点 ) | ( 6.1点 ) | ( 6.0点 ) | ( 6.0点 ) | ( 6.0点 ) | ( 6.0点 ) | ( 5.4点 ) |

| 金利 | 3.15~9.9% | 公式サイト参照 | 3.8~15% | 2.5~18% | 3.45~7.45% | 4~9.9% | 4~9.5% | 4~15% | 4~15% | 3.4~9.8% | 4.8~9.8% | ~7.8% | 5.86~15% | 2.98~15% | 5.2~13% |

| 融資速度 | 最短3日 | 最短3日 | 最短2日 | 最短即日 | 最短即日 | 最短即日 | 最短翌日 | 最短数日 | 最短即日 | 最短3日 | 最短翌日 | 最短3日 | 3日~1週間 | 最短2日 | 非公開 |

| 借入限度 | ~5億円 | 100万円~5億円 | ~5億円 | ~1億円 | ~10億円 | ~5億円 | ~5億円 | ~3億円 | 非公開 | ~5億円 | ~3億円 | ~10億円 | ~5億円 | ~50億円 | ~8,000万円 |

| 返済期間 | 5~25年 | ~30年(※1) | ~35年 | ~35年 | ~30年 | ~30年 | ~20年 | ~3年 | ~30年 | ~35年 | ~20年 | ~30年 | ~10年 | ~30年 | ~30年 |

| 保証人(※2) | 原則不要 | 原則不要 | 原則不要 | 不要 | 原則不要 | 原則不要 | 原則不要 | 原則不要 | 原則不要 | 原則不要 | 原則不要 | 原則不要 | 原則不要 | 可能性有 | 原則不要 |

| 抵当順位 | 不問 | ※3 | 不問 | 非公開 | 不問 | 不問 | 不問 | 不問 | 不問 | 不問 | 不問 | 不問 | 原則1位 | 不問 | 非公開 |

| 評判を見る | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ | 評判・口コミ |

| 公式サイト | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 |

※注釈

- (※1)元利均等返済:最長30年(360回以内)、元金一括返済:最長30年(360回以内)

- (※2)法人契約の場合は原則代表者の連帯保証が必要。担保提供者の連帯保証が必要な場合があります。

- (※3)担保:土地・建物※不動産に根抵当権を設定させていただきます。

- 実質年率は15%以下。実質年率とは、(金利+諸費用)の合計を年率で計算した利率。

- 利息制限法の利率(15%)を超えることは無い。

- 返済期間は最大の年数であり、審査結果により短縮される。

- 保証人は、「法人代表者」や「担保提供者」に求められることがある。

- 金融庁財務局「貸金業者登録一覧」、日本貸金業協会「協会員名簿」、各都道府県の登録(例:東京都)を閲覧し、適法な業者のみをリストアップしている

こちらを参考に、ご自身に合う金利条件の不動産担保ローンを探してみてください。

コメント