「ブラックリスト入りでも不動産担保ローンは借りられるのか?」

これは、信用情報に不安を抱える方から最も多く寄せられる疑問です。

結論から言えば、担保の評価次第では融資の可能性は残されています。

ただし、すべての金融機関が柔軟に対応してくれるわけではなく、銀行・ノンバンク・消費者金融では審査基準も大きく異なります。

本記事では、公認会計士・税理士として多くの資金調達をサポートしてきた執筆者が、「ブラックでも通りやすいケース」「審査で落ちやすい典型パターン」「不動産担保ローンが断られた際の代替手段」「安心して利用するための注意点」まで徹底解説します。

「借りられるかどうか」を調べるだけでなく、安全かつ現実的に資金調達の道を探せる実践的なガイドになるよう構成しました。

- ブラックでも不動産担保ローンを借りられる可能性と、その仕組み

- 銀行・ノンバンク・消費者金融それぞれの審査の違い

- 審査で重視されるポイントと、通る人・落ちる人の典型例

- 不動産担保ローンが否決された場合の代替手段(ファクタリング・リースバックなど)

- 安心して利用するために注意すべき契約条項やリスク

- 「絶対に借りられるローンは存在しない」という注意喚起とリスク回避の考え方

1988年生まれ

公認会計士・税理士

2014年 EY新日本有限責任監査法人 入所

2021年 ニューラルグループ株式会社 入社

2022年 株式会社フォーカスチャネル取締役 就任

2024年 太田昌明公認会計士・税理士事務所 開業

2024年 ARMS会計株式会社 代表取締役社長

2025年 東京税理士会向島支部 幹事(役員)【税務支援対策部】

前職では上場会社の経理財務部長として勤務し、現在は経理・財務支援サービス会社を経営しています。

財務担当として銀行取引経験があり、メガバンク・地方銀行・日本政策金融公庫などの対応をしていました。これまでに取り扱った融資規模は、1件あたり1,000万円~10億円です。

また、不動産業界の会計監査に携わっていたので不動産業界の知見(減損会計による不動産の収益性の計算・判定・時価評価、SPCのスキーム・ローン検討等)や、不動産賃貸業(賃貸事業所・オフィス・クリニック向け)の経営のサポート(主に経理・税務申告対応)経験を活かし、不動産担保投資・不動産担保ローン全般の相談も受けております。

ブラックでも不動産担保ローンは借りられるのか?【担保次第で可能性あり】

金融事故を起こして「ブラック」と呼ばれる状態になると、一般的なカードローンやフリーローンはほぼ不可能です。

しかし、不動産を担保にするローンは事情が異なります。

なぜなら、金融機関が見るのは「申込者の信用情報」だけでなく、「担保不動産の価値」だからです。

つまり、信用情報に傷があっても、不動産の評価や返済可能性が十分であれば、融資が実行される余地は残されています。

私自身、事業者や個人のお客様から「ブラックでも可能性はあるのか」と何度もご相談を受けてきました。

結論としては、担保の力が強ければ、ブラックでも門前払いにならないケースは確かに存在するのです。

以下で、その理由や仕組みを具体的に解説します。

信用情報ブラックとは?【延滞・債務整理・自己破産の扱い】

まず「ブラック」とは、金融用語ではなく俗称です。

信用情報機関に以下のような記録が残っている状態を指します。

- 長期延滞:返済が61日以上または3か月以上滞納

- 債務整理:任意整理・個人再生・自己破産などの法的手続

- 強制解約や代位弁済:保証会社による肩代わり

これらの記録は5年から10年程度、信用情報機関に残ります。

銀行や大手消費者金融はこの記録を重視するため、ブラック状態では審査に通る可能性はほぼゼロです。

しかし、不動産担保ローンの場合は「担保評価」が加わるため、信用情報だけで機械的に審査落ちするとは限りません。

不動産担保ローンの仕組み【担保重視 vs 個人信用】

不動産担保ローンは、申込者の返済能力に加え、担保不動産の価値が大きな判断材料になります。

金融機関がチェックするのは次の2点です。

- 担保評価額:担保不動産を売却すれば、借入額を回収できるか

- 返済可能性:収入や事業のキャッシュフローがあるか

ここで重要なのは、担保評価が十分であれば、信用情報のマイナスがある程度緩和されることです。

私の経験でも、住宅や土地を担保に入れることで、過去に債務整理をした方が事業資金を調達できた事例がありました。

もちろん、すべての金融機関が柔軟なわけではありません。

銀行は厳格に信用情報を見ますが、ノンバンク系や事業者向けローンでは担保重視の判断がなされることが多いのです。

ブラックでも借入できる可能性が残るケース【実務経験より】

ブラックでも「通りやすい」典型的なケースは次のようなものです。

- 担保余力が大きい場合

例:2,000万円の不動産を担保に、500万円程度の借入希望。売却しても十分に回収可能。 - 安定した返済原資がある場合

給与や事業収益が安定しており、返済能力が明確に示せる。 - 債務整理から一定期間が経過している場合

自己破産から7年以上経過しているなど、信用情報の影響が薄れつつある。

実際に、私が相談を受けた中小企業オーナーのケースでは、法人の資金繰り悪化により代表者個人が債務整理をした後でも、自宅不動産を担保に資金を確保できた例があります。

ポイントは「信用情報に傷があっても、担保価値と返済計画で金融機関を納得させられるかどうか」です。

ブラックでも借りれる審査が甘い不動産担保ローン|ランキング8選

ブラックでも借りれる審査が甘い不動産担保ローンランキングは、次のとおりです。

以下、それぞれ紹介します。

1位:セゾンファンデックス|審査が柔軟で対応が早い業者|銀行審査落ちでもOK

セゾンファンデックスの基本情報

| 保証人 | 原則不要 (ただし、法人の場合は代表者の連帯保証が必要) |

|---|---|

| 抵当順位 | 不問 |

| 融資速度 | 最短3営業日 |

| 借入限度 | 100万円~5億円 |

| 金利(年) | 3.15%~9.9% (固定金利か変動金利かは、審査で決定) |

| 手数料 | 事務手数料(融資額の1.65%以内) 調査料(融資額の0.55%以内) 収入印紙代 登記費用(実費) 振込手数料(実費) オンライン契約手数料22,000円~44,000円(来社で契約しない場合) |

| 担保 | 不動産(代表者または代表者の親族が所有するもの) |

| 返済期間 | 5~25年 |

セゾンファンデックスの運営会社情報

| サービス名称 | 事業者向け不動産担保ローン |

|---|---|

| 運営会社 | 株式会社セゾンファンデックス |

| 代表者 | 代表取締役社長 三浦 義昭 |

| 設立日 | 1984年2月1日 |

| 登録等 | 関東財務局長(12)第00897号 日本貸金業協会会員 第001350号 宅地建物取引業者免許証番号 国土交通大臣(2)第9536号 |

| 資本金 | 45億9万8千円 |

| 事業内容 | 融資事業(無担保・不動産担保) 不動産金融事業 ソリューション事業 信用保証事業(不動産担保) |

| 本店所在地 | 〒170-6037 東京都豊島区東池袋三丁目1番1号 サンシャイン60 37階 |

セゾンファンデックスの口コミ

| 評価 | セゾンファンデックスの口コミ |

|---|---|

| 不動産担保型の融資商品で比較的短期間で融資を受けることができました | |

| セゾンファンデックスの審査は甘いので設立直後の資金調達に役立ちます | |

| 以前からご縁をいただいておりますが、迅速なご判断にいつも助けられております。 | |

| 不動産投資で属性を問わず「0→1」で全国対応融資が可能なのがセゾンファンデックスです。ノンバンク系でも融資降りるなら全然ありです。 | |

| ノンバンク系は年収500万円以下の人が不動産投資のローンを組みやすい | |

| 融資がおりるならノンバンク系は全然GO!属性問われず全国融資OK | |

| 法人運営上手元に現金が不足しているときにも返済の猶予がない | |

| 事業計画書なし1期目法人でも借りれるけど上限金利での返答だった | |

| 不動産投資で利用していますが、金利はかなり高く3物件で2.7%~4.7%程度の金利がかかっています。 |

セゾンファンデックスの事業者向け不動産担保ローンは、柔軟な審査基準が特徴です。

不動産を担保にするため、担保不動産の価値次第で収入や信用情報に問題がある方でも資金調達のチャンスがあります。

- 銀行とは異なる審査基準で不動産担保力を重視するため、審査通過率が高め

- 銀行とは異なり、ノンバンク系の強みを活かした柔軟な審査基準を設けている

- 銀行審査落ち後でも申し込みが可能

- 年間7,000件以上の申し込み実績がある

\ 2期連続赤字・債務超過・リスケ中でも借りれる /

/ 不動産物件の仕入・創業融資もOK \

2位:丸の内AMS|1都3県の特化型サービスで担保評価・融資範囲に強みを持つ業者

丸の内AMSの基本情報

| 融資速度 | 最短2日(審査は最短当日) |

|---|---|

| 借入限度 | 500万円~5億円 |

| 金利(年) | 3.8~15% |

| 手数料 | 契約事務手数料:0%~6.0% |

| 担保 | 不動産(共有持分などの特殊な案件にも対応) |

| 抵当順位 | 不問 |

| 保証人 | 原則不要 |

| 返済期間 | 1ヶ月~35年 |

丸の内AMSの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | 丸の内AMS株式会社 |

| 代表者 | 代表取締役 安田 裕次 |

| 設立日 | 2001年2月15日 |

| 貸金業者登録 | 日本貸金業協会 会員 第005814号 東京都知事(2)第31762号 宅地建物取引業 / 東京都知事(2)第104146号 公益社団法人 全日本不動産業協会 公益社団法人 不動産保証協会 |

| 資本金 | 1億円 |

| 事業内容 | 不動産を担保にした金融業 不動産業 |

| 本店所在地 | 〒100-0005 東京都千代田区丸の内1-4-1 丸の内永楽ビルディング 18階 |

丸の内AMSの口コミ

| 評価 | 丸の内AMSの口コミ |

|---|---|

| 税金の支払い資金として融資を受けられるか不安でしたが、申し込むとすぐに融資を受けることができました。 | |

| 親が残した借地権を持っていましたが、誰も住んでおらず、また、親の遺したものなのでなかなか手放す決心がつきませんでした。何か有効な活用方法はないかと考えていたところ、借地権でも担保にして融資を受けられることを知りました。申し込みをしたところ無事に融資を受けることができ、事業資金の一部として活用させていただいています。 | |

| 自営業を営んでいますが、急な資金繰りに迫られ、融資を受けることで何とか乗り切ることができました。 | |

| 子どもの大学の授業料や専門学校の入学金が重なり、まとまった資金として数百万円が必要になりました。住宅ローンの残債が減っていたので、それを担保に借入することができました。 |

丸の内AMSは、1都3県(※)に特化した不動産担保ローンです。

※東京・千葉・神奈川・埼玉を指す(一部地域を除きますので、詳細は公式HPをご参照下さい)

そのため、エリア特化の強みを活かして銀行が対応できない案件にも柔軟に融資できる点に優れており、以下のような特徴があります。

- 自ら不動産業を営んでいるため、不動産評価・融資アドバイスの知見に優れている。

- 借金などの債務を一本化するような個人向け融資もある。

- 売却が困難な共有持分の不動産を相続した場合でも、納税資金の融資を受けることが可能。

(原則、銀行は共有持分のみを担保として認めていない)

また、「法人」「個人事業主」「事業主以外の個人」と幅広く対応しており、関東圏に不動産を所有している人は、相見積もりも含めて、一度は必ず検討すべき不動産担保ローン業者です。

\ 審査は無料で最短当日! /

/ 1都3県に特化で徹底対応!相見積もりに必須 \

3位:つばさコーポレーション|大手貸金業者では難しい案件も可能な個人向けの老舗

つばさコーポレーションの基本情報

| 保証人 | 原則不要(ただし、審査結果次第) |

|---|---|

| 抵当順位 | 不問 |

| 融資速度 | 最短即日 (遅くても1週間以内) |

| 借入限度 | 非公開 |

| 金利(年) | 4~15% |

| 手数料 | 融資金額の0~5% |

| 担保 | 不動産 |

| 返済期間 | 1ヶ月~30年 |

つばさコーポレーションの運営会社情報

| サービス名称 | 不動産ビジネスローン |

|---|---|

| 運営会社 | 株式会社つばさコーポレーション |

| 代表者 | 代表取締役 金子 豊子 |

| 設立日 | 2009年3月 |

| 貸金業者登録 | 東京都知事(5)第31325号 |

| 資本金 | 6,000万円 |

| 事業内容 | 不動産総合ファイナンス |

| 本店所在地 | 〒150-0042 東京都渋谷区宇田川町36-6 ワールド宇田川ビル7階 |

つばさコーポレーションの口コミ

| 評価 | つばさコーポレーションの口コミ |

|---|---|

| 評価なし | 口コミ無し |

つばさコーポレーションの不動産担保ローンは、銀行などの大手貸金業者では対応が難しい事案についても、融資を取り扱ってくれるのが特徴です。

特に、中小企業や個人事業主・個人向けに、個別に状況を鑑みた審査をしてくれます。

そのため、他社では融資が難しかった人でも、つばさコーポレーションなら融資を受けられる可能性があります。

\ 全国対応!不動産購入にも使える /

/ 個人・法人を問わず資金使途も自由 \

4位:トラストホールディングス|専門スタッフの個別対応が丁寧で中小業者では高スペック

トラストホールディングスの基本情報

| 保証人 | 原則不要 |

|---|---|

| 抵当順位 | 不問 |

| 融資速度 | 最短即日 (平均3日) |

| 借入限度 | 100万円~10億円 (10億円以上は要相談) |

| 金利(年) | 3.45~7.45% |

| 手数料 | 融資額の0~5.5% |

| 担保 | 不動産(土地、建物、マンション、アパートなど) |

| 返済期間 | 1ヶ月~30年 |

トラストホールディングスの運営会社情報

| サービス名称 | 不動産担保ローン |

|---|---|

| 運営会社 | トラストホールディングス株式会社 |

| 代表者 | 代表取締役 春山 真樹 |

| 設立日 | 2009年6月29日 |

| 登録等 | 貸金業協会会員 第005559号 貸金業登録:東京都知事(6)第31275号 宅建業登録:東京都知事(3)第91393号 全日本不動産協会東京都本部 |

| 資本金 | 9,980万円 |

| 事業内容 | 総合ファイナンス業 総合不動産業 |

| 本店所在地 | 〒100-0006 東京都千代田区有楽町1丁目2番15号 タチバナ日比谷ビル4F |

トラストホールディングスの口コミ

| 評価 | トラストホールディングスの口コミ |

|---|---|

| 月々の支払を減らすことができました | |

| 様々なケースを一緒に考えて頂きました | |

| 建物だけや持ち分だけでも担保にできました | |

| スピード感が一番 |

トラストホールディングスの不動産担保ローンは審査が柔軟なだけでなく、個別対応力に強みがあります。

中小企業者であるため小回りが利き、大手では難しい「一人ひとりの状況に応じた融資プランの提案」をしてくれます。

また、他社では断られた案件でも、専門スタッフが丁寧に審査を行い、資金調達の可能性を探ってくれる傾向があります。

相談もしやすい業者なので、資金調達で困ってしまった場合におすすめできる不動産担保ローンです。

\ 相談しやすく対応が丁寧!初めてでも使いやすい /

/ 最短当日の融資が可能 \

5位:日宝|創業から49年以上の歴史を持つ老舗で個人も使いやすく相見積もりにベスト

日宝の基本情報

| 保証人 | 原則不要 (担保提供者の連帯保証が必要) |

|---|---|

| 抵当順位 | 不問 |

| 融資速度 | 最短即日 (遅くても1週間以内) |

| 借入限度 | 50万円~5億円 |

| 金利(年) | 4~9.9% |

| 手数料 | 非公開 |

| 担保 | 根抵当権 (一戸建て、マンション、土地、収益物件、別荘、借地権、底地、共有持分、調整区域、再建築不可物件など) |

| 返済期間 | 1ヶ月~30年 |

日宝の運営会社情報

| サービス名称 | 不動産活用ローン |

|---|---|

| 運営会社 | 日宝 |

| 代表者 | 金子 武正 |

| 設立日 | 非公開 |

| 貸金業者登録 | 東京都知事(14)第04793号 日本貸金業協会会員第000978号 |

| 資本金 | 非公開 |

| 事業内容 | 貸金業 |

| 本店所在地 | 〒150-0041 東京都渋谷区神南1丁目20番15号 和田ビル6階 |

日宝の口コミ

| 評価 | 日宝の口コミ |

|---|---|

| 貸金業として十分信用できる範囲だと思います。貸金業も約50年と長く継続して営業しており、貸金屋としては問題ないので安心して取引できます。ただし、借入契約書の条件はしっかり確認した方がいいです。 | |

| 東京都渋谷区に所在する外装塗装会社からの評価。ただし、口コミコメントは無し。 | |

| 貸金屋としてはまったく問題なく安心して取引していいでしょう。日宝は貸金業として十分な信頼性があり、貸金業協会番号からも営業年数の長さがうかがえます。 | |

| 電話で確認したかったのですが、どうしても来社するよう求められました。訪問先では個人情報や収入証明のコピーを取られ、他社に個人情報を提供しないと取り決めていたにもかかわらず、許可なく同業他社に連絡を取り、さまざまな情報を拡散されました。 |

日宝は、創業から49年以上の歴史を持つ老舗の不動産担保ローン業者です。

大手が敬遠しがちな案件にも積極的に対応しており、比較的審査に通りやすい点が特徴です。

全国対応で相談しやすく、事業主以外の個人でも利用しやすい不動産担保ローンとなっています。

\ 土曜日も対応で個人が使いやすい /

/ 最短当日の融資が可能 \

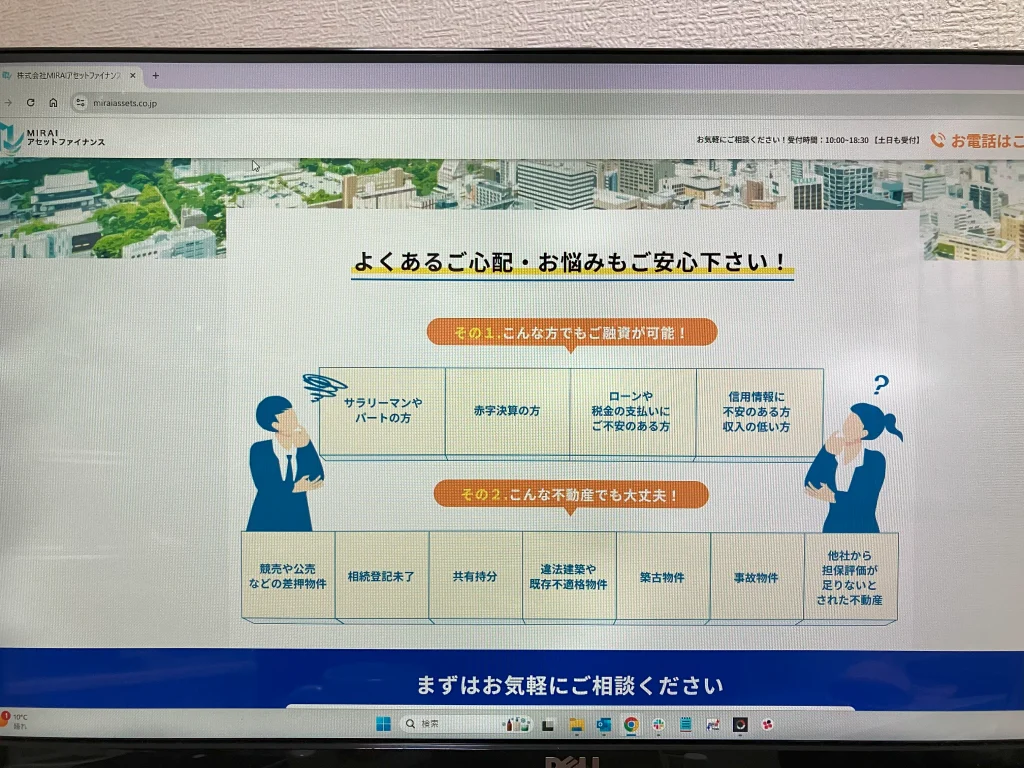

6位:MIRAIアセットファイナンス|大手では難しい柔軟な独自審査を実施

MIRAIアセットファイナンスの基本情報

| 保証人 | 原則不要 |

|---|---|

| 抵当順位 | 不問 |

| 融資速度 | 最短翌営業日 |

| 借入限度 | 30万円~5億円 |

| 金利(年) | 4~9.5% |

| 手数料 | 事務手数料:融資金額の 0〜3% |

| 担保 | 不動産(土地、建物、マンション、アパートなど) |

| 返済期間 | 1ヶ月~20年 |

MIRAIアセットファイナンスの運営会社情報

| サービス名称 | 事業用ローン 不動産購入ローン 売却前提ローン |

|---|---|

| 運営会社 | 株式会社MIRAIアセットファイナンス |

| 代表者 | 代表取締役 金村 哲弘 |

| 設立日 | 2024年4月1日 |

| 登録等 | 貸金業:東京都知事(1)第31990号 宅建業:東京都知事(1)第111570号 全日本不動産協会東京都本部 |

| 資本金 | 5,800万円 |

| 事業内容 | 金融業、不動産業 |

| 本店所在地 | 〒102-0073 東京都千代田区九段北1-7-3 九段岡澤ビル5階 |

MIRAIアセットファイナンスの口コミ

| 評価 | MIRAIアセットファイナンスの口コミ |

|---|---|

| 他社にて断られ困っておりましたが持ち分だけでも担保にしてもらえました | |

| 相続時の代償金で丁寧に話を聞いてもらえ融資を受けられた | |

| 複数社から借り入れをしており毎月の支払いが大変でしたがカードローンの1本化が出来た | |

| 諦めなくてよかった!大手で断られたが本当に親身になって協力いただけたのが印象的 | |

| 借りたいのが50万弱と小さな額ですが貸し出していただけました |

MIRAIアセットファイナンスは2024年4月に創業した新興企業であり、大手が提供できない独自のサービスへの期待が寄せられています。

資金使途にも幅広く対応しており、審査でも柔軟に判断をしてくれる傾向があります。

一方で、対応エリアが1都3県(東京・千葉・埼玉・神奈川)に限定されており、全国で利用できない点がデメリットです。

\ 土日も対応で個人が使いやすい /

/ 赤字決算・納税資金の問題にも対応 \

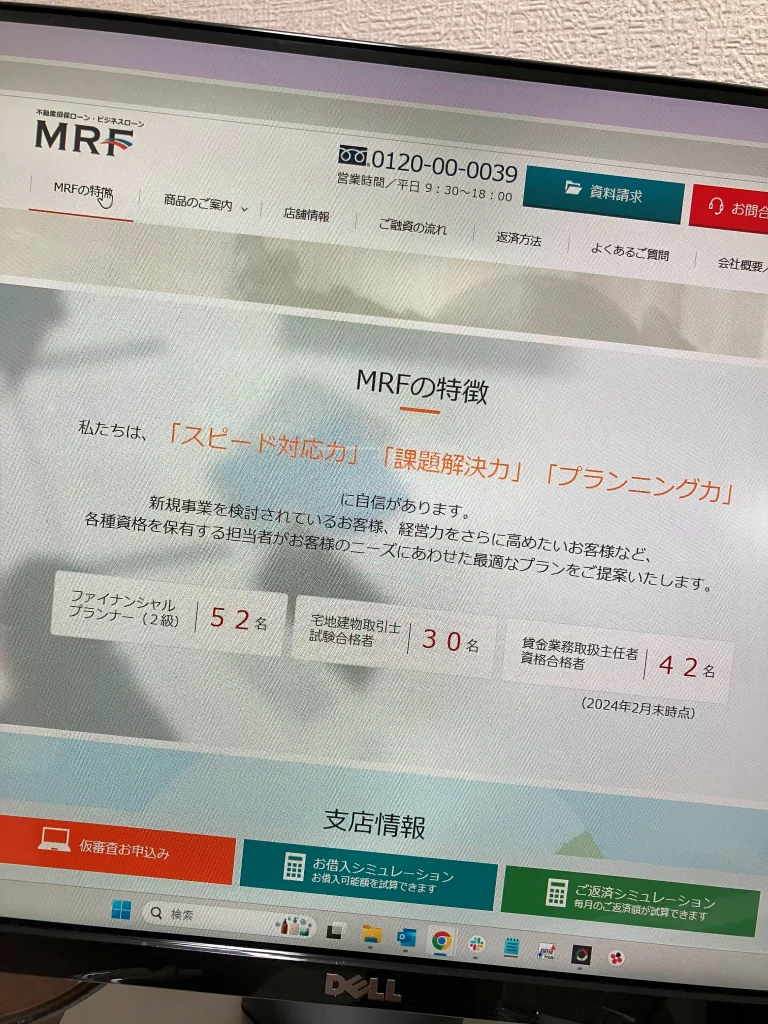

7位:MRF|西日本エリアに強い不動産担保ローンで東京にも進出中の上場企業の子会社

MRFの基本情報

| 保証人 | 原則不要 (ただし、法人の場合は代表者の連帯保証が必要) |

|---|---|

| 抵当順位 | 不問 |

| 融資速度 | 最短数日 |

| 借入限度 | 100万円~3億円 (融資プラン次第で変動) |

| 金利(年) | 4%~9.9% (融資プラン次第で変動。実質年率15%以内) |

| 手数料 | 融資金額の3.3%(税込) 更新手数料:借入残高の3.3%(税込) 期限前償還:残元金の3% |

| 担保 | 土地・建物に根抵当権を設定 |

| 返済期間 | ~3年(ただし、最大15年まで延長可能) ※プランにより返済期間が異なるため、契約時に要確認。 |

MRFの運営会社情報

| サービス名称 | MRF |

|---|---|

| 運営会社 | 株式会社エム・アール・エフ |

| 代表者 | 代表取締役社長 串間 新一郎 |

| 設立日 | 2012年4月 |

| 貸金業者登録 | 福岡財務支局長(5) 第00173号 日本貸金業協会会員 第005731号 |

| 宅地建物取引業 | 福岡県知事(3)第17446号 公益社団法人 福岡県宅地建物取引業協会会員 |

| 資本金 | 7,500万円 |

| 事業内容 | 事業者向け不動産担保融資 不動産売買仲介業 |

| 本店所在地 | 〒810-0004 福岡市中央区渡辺通5丁目23番8号 サンライトビル6階 |

MRFの口コミ

| 評価 | MRFの口コミ |

|---|---|

| エムアールエフさんに会社ローンを相談し、迅速かつ安心な対応で大変助かりました。相談して良かったです。 | |

| ビジネスローンの件でご相談させていただきました。銀行などに比べて対応が遥かにスムーズです。 | |

| スピーディに対応してくれ個人事業主にとっては強い味方です。 | |

| 専門家の方々がとても柔軟に対応してくださって感謝しています。 | |

| 担当の方には迅速な対応をしていただき非常に助かりました | |

| 相談のあと素早く対応して頂けてスピーディーさに驚きましたが、安心の方が大きく感じました。 | |

| 業務時間中にフリーダイヤルから女性が電話してこられました | |

| 突然電話してきて社長に代われとしつこい。要件を伺おうとしても、とにかく社長に代われの一辺倒(苦) | |

| 営業の電話やDMがしつこかったので、借入の用事がないときは少し迷惑に感じました。 |

MRFは、創業支援から緊急融資まで幅広いニーズに対応しており、専門スタッフが丁寧に相談に乗ってくれるため、利用しやすいサービスです。

利用者別に様々なプランを用意しており、専門性の高い営業マンがしっかりと相談対応してくれます。

融資実績や利用者の属性(業種・年齢層・事例)を公開しているため、個人事業主や法人が利用イメージを持ちやすく、申し込みしやすい不動産担保ローンです。

\ 専門家がプランを提案 /

/ 起業・創業から緊急対応まで \

銀行・ノンバンク・消費者金融の違い【どこならブラックでも可能性がある?】

「ブラックでも借りられる不動産担保ローン」を考えるとき、どの金融機関を選ぶかは極めて重要です。

同じローンでも、銀行・ノンバンク・消費者金融では、審査の基準や重視するポイントが大きく異なるからです。

私自身、公認会計士・税理士として、経営者や個人のお客様がどの窓口を選ぶかで結果が大きく変わる事例を数多く見てきました。

以下、それぞれの特徴と注意点を解説します。

銀行ローンは信用情報が最優先【ブラックは実質不可】

銀行の不動産担保ローンは、最も金利が低く条件も良い反面、審査は極めて厳格です。

信用情報に延滞や債務整理などの履歴がある場合、たとえ担保が十分でも「ブラック」というだけで審査に通る可能性はほぼありません。

銀行は「担保評価」よりも「申込者の信用力」を優先します。これは、金融庁の監督下でリスク管理が厳格化されているためです。

私の顧問先でも「不動産を持っているのに銀行から借りられない」というご相談は少なくありません。

結論として、ブラックの方が銀行ローンに通る可能性は極めて低いと割り切ったほうが良いでしょう。

ノンバンクは担保評価を重視【ブラックでも可能性あり】

ノンバンク(信販会社や専門のローン会社)は、銀行に比べて審査基準が柔軟です。

特に不動産担保ローンにおいては、担保不動産の価値を中心に判断するため、信用情報に傷があっても借入できる可能性が残されています。

例えば、担保不動産の評価額が2,000万円で、希望借入額が500万円程度であれば、ブラックであっても「回収リスクが低い」と判断され、融資が実行されるケースがあります。

実務の現場でも、ノンバンクを通じて「銀行では門前払いだったが、担保の力で借入に成功した」という事例を見てきました。

ただし、銀行よりも金利が高めになる傾向があり、返済負担の計画性が求められます。

「担保評価」と「返済可能性」を示すことが成功のカギです。

消費者金融系は高金利に注意【短期的資金繰り向け】

消費者金融系の不動産担保ローンは、最も柔軟に審査を行う一方で、金利が高く設定される傾向があります。

「ブラックでも借りやすい」と宣伝する業者も存在しますが、条件をよく見ないと、返済不能に陥るリスクが高まります。

私のところにも「高金利のローンを組んでしまい、返済が追いつかない」というご相談が寄せられます。

中には、契約条項に「期限の利益喪失」が盛り込まれており、1回の遅延で一括返済を求められるケースもありました。

消費者金融を選ぶ場合は、「本当に必要な金額か」「返済可能性を冷静に判断しているか」を自問し、安易に契約しないことが何より大切です。

審査で見られるポイント|不動産担保ローンの通らない理由は?

「ブラックでも担保次第で借りられる」とはいえ、審査で重視されるポイントを理解しておかないと、思わぬ落とし穴に陥ります。

実際の現場では、担保評価・返済可能性・公的な信用情報の3つが主なチェック項目です。

私の事務所にも「担保はあるのに審査に通らなかった」という相談がよく寄せられますが、よくよく確認するとこの3つのどこかに問題が潜んでいることが多いのです。

以下、詳しく解説します。

担保評価と融資可能額の関係【LTVがカギを握る】

不動産担保ローンの審査で最初に確認されるのは「担保評価額」です。

金融機関は、担保不動産を売却した場合にどの程度の金額を回収できるかを基準に「融資可能額」を算定します。

ここで用いられるのが LTV(Loan To Value=融資比率) です。

例えば、不動産の評価額が2,000万円で、金融機関が上限70%まで融資する方針なら、借入可能額は1,400万円が目安になります。

ブラックで信用情報に不安がある場合、LTVの基準はさらに厳しく設定されることが多いです。

私の経験では「ブラックの方にはLTV50%以下でしか貸さない」というノンバンクのケースもありました。

担保が十分でも「希望額が評価額に比べて大きすぎると落ちる」ため、審査に通らない典型的な理由になります。

収入・返済比率の確認【返済原資がなければ融資は難しい】

担保の価値が十分でも、返済原資がなければ金融機関は融資を認めません。

ここで見られるのが「返済比率(返済額 ÷ 年収や事業収益)」です。

一般的に、年収の30〜35%を超える返済負担はリスクが高いと判断されます。

例えば、年収400万円の方が年間200万円の返済を希望すれば、返済比率50%となり、審査通過は難しくなります。

私が相談を受けた経営者の中には、「担保余力は十分だが事業収益が不安定で落ちた」という例もありました。

つまり、ブラックでも「担保さえあれば通る」と単純には言えず、返済可能性を裏付ける収入の安定性が必須なのです。

公的情報のチェック【差押・税金滞納は致命的】

最後に金融機関が確認するのが、裁判所や税務署など公的機関に関する情報です。

特に以下は致命的なマイナス要因となります。

- 不動産に差押や仮差押が入っている

- 固定資産税や住民税の滞納がある

- 税務署の差押登記が残っている

これらがあると「担保不動産を売却しても優先的に回収される権利が他にある」と判断され、金融機関は融資を避けます。

実務でも「ローンは通るはずだったが、後から税金の滞納による差押が見つかって否決」という事例を見てきました。

ブラックであっても担保価値が十分ならチャンスはありますが、税金や公的な滞納は銀行・ノンバンク問わずほぼ不可能のケースが多いです。

ブラックでも通りやすいケース【条件を満たせば融資の可能性あり】

ブラックでも不動産担保ローンを利用できる可能性はゼロではありません。

実際の審査現場では「一定の条件を満たすことで融資が認められた」ケースも多くあります。

以下、私が実務で関与してきた相談事例を踏まえ、ブラックでも比較的通りやすい典型的なパターンを整理します。

債務整理から5年以上経過している場合【信用情報の影響が薄れる】

債務整理や自己破産を行った場合でも、5〜10年の経過で信用情報は順次削除されていきます。

特に5年以上経過していると、金融機関の判断も変わり始めます。

例えば、私に相談されたある経営者は、自己破産から6年後に事業再建のため不動産担保ローンを利用できました。

ポイントは、「過去の事故情報が減点対象になりにくくなり、担保評価が重視される局面が増える」ことです。

担保余力が大きく借入額が少ない場合【LTVが低ければリスクが下がる】

金融機関が最も安心するのは「担保に余力があるのに、希望借入額が少ない」パターンです。

例えば、不動産評価額が3,000万円なのに、借入希望額が300万円程度であれば、LTV(融資比率)は10%に過ぎず、融資が不良債権化する可能性は極めて低いと判断されます。

私自身も、こうしたケースではブラックの相談者でも「担保価値を重視するノンバンクで無事に融資が実行された」例を何度も見ています。

借入希望額を控えめに設定することが、通過率を上げる現実的な工夫になります。

事業資金など使途が明確な場合【資金の目的が評価される】

資金の使い道が明確で合理的であるかどうかも、審査で重視されます。

「生活費の補填」や「他社返済の肩代わり」よりも、事業運転資金や投資資金のように、返済原資が見込める用途は評価されやすいのです。

例えば、私の事務所に相談に来られた製造業の経営者は、運転資金の不足を理由に申込をしました。

担保評価は十分、事業計画も明確だったため、ブラックでありながらノンバンクから融資を受けられました。

このように「資金使途が返済能力に直結している」と判断されれば、金融機関はリスクを取る余地を持ちます。

ブラックだと審査落ちする典型ケース【担保があっても否決される条件】

不動産担保ローンは「ブラックでも可能性あり」と言われますが、すべての申込が通るわけではありません。

実際には、担保の有無に関わらず金融機関が避ける典型的なパターンが存在します。

私自身、公認会計士・税理士として相談を受ける中で「担保はあるのに否決された」事例を多く見てきましたが、そこには共通点がありました。

以下、詳しく解説します。

他社抵当権が設定されている物件はハードルが高い【二番抵当は条件次第】

不動産にすでに他社の抵当権が設定されている場合、新規での融資は難しくなる傾向があります。

ただし、「二番抵当だから必ず不可」というわけではありません。

担保評価額に十分な余力があり、既存借入残高が少ない場合には、新たに二番抵当での融資が認められることもあります。

一方で、既存借入が大きく担保評価額に対して余裕がない場合や、ブラックで信用情報にマイナスが重なっている場合は、ほとんどの金融機関で融資は難しくなります。

実務上も、担保余力が薄い二番抵当案件では「将来の回収可能性が低い」と判断され、否決になるケースを何度も見てきました。

つまり、二番抵当でも可能性はゼロではないが、評価額に十分な余力があるかどうかが最大のポイントです。

滞納中のローンや多重債務が残っていると否決されやすい

現在進行形でローンの返済を滞納している場合や、複数の金融機関からの借入が重なっている場合も、否決される典型例です。

金融機関は「新たに融資をしても返済に回す余力がない」と判断するためです。

私の関与先の中には「不動産担保があるから大丈夫」と考えて申し込んだ方もいましたが、結局は滞納の記録と多重債務が原因で審査落ちとなりました。

ブラックの状態であっても、返済中の借入を整理しないまま新規ローンを申し込むのは現実的ではありません。

収入が不安定または返済比率が過大な場合は厳しい

担保価値が十分でも、「返済原資が不安定」「返済比率が過大」という理由で否決されることも多いです。

例えば、年収300万円に対して年間返済希望が180万円となれば、返済比率は60%にも達し、金融機関は返済継続性を危険視します。

特に自営業やフリーランスの場合、所得の波が大きく、金融機関は「継続的な返済可能性」に疑問を持ちやすいです。

私も実務で「担保余力はあるのに、過去3年の収益が大きく変動していて否決」という例を見てきました。

つまり、ブラックであっても「返済比率が適正範囲に収まるか」が融資の可否を左右するのです。

ブラックでも利用できる代替手段|不動産担保ローンを断られたら?

不動産担保ローンが否決されても、資金調達の道が完全に閉ざされるわけではありません。

実際、私が相談を受けてきたクライアントの中にも「不動産担保ローンがダメでも、別の方法で資金を確保できた」ケースが多くありました。

以下、ブラックでも現実的に利用できる代替手段を整理し、選択肢を広げる視点をご紹介します。

家族名義や法人名義で借りる【信用力を補う方法】

ブラックで個人名義では借りられなくても、家族名義や法人名義を活用する方法があります。

例えば、家族が健全な信用情報を持っていれば、その名義で担保を設定して融資を受けることが可能です。

また、事業を営んでいる場合は、法人名義での融資を検討できます。

法人の決算状況が良ければ、代表者個人がブラックでも審査が通るケースもあります。

私のでも「代表者はブラックだが、法人の業績を根拠に資金調達できた」という事例がありました。

ただし、名義を借りる場合は返済責任もその人・法人に及ぶため、信頼関係と契約内容の明確化が不可欠です。

ファクタリングで売掛金を現金化【事業者向けの即効策】

事業を行っている方であれば、ファクタリング(売掛金の現金化)は強力な資金調達手段です。

不動産担保ローンと違い、信用情報よりも「売掛先の信用力」が重視されるため、ブラックでも利用しやすいのが特徴です。

例えば、売掛先が上場企業や大手企業であれば、ファクタリング会社は「売掛金が確実に回収できる」と判断し、即日で現金化に応じてくれることもあります。

私も関与先の中小企業で、資金繰りが逼迫した際に即日で利用できるファクタリングを活用し、数百万円を即日調達できた事例を見てきました。

リースバックで自宅を守りながら資金確保【生活資金の選択肢】

「住まいを手放したくはないが、資金が必要」という方には、リースバックという選択肢もあります。

これは、自宅をいったん売却して現金化し、そのまま賃貸契約を結んで住み続ける仕組みです。

ブラックで不動産担保ローンを組めない場合でも、リースバックなら資金を確保しつつ生活基盤を維持できます。

実際に、私の事務所でも「事業資金確保のために自宅をリースバックし、後に再購入した」という相談者がいました。

注意点は、売却価格が市場価格より低くなりがちなことと、賃料負担が発生する点です。

しかしながら、生活を守りながら資金を得る手段としては有効です。

消費者金融やカードローンとの比較【利便性は高いがリスクも大きい】

ブラックの方でも、一部の消費者金融やカードローンは利用可能です。

特に少額で短期的な資金ニーズには対応しやすい特徴があります。

しかし、金利は年15〜18%と高く、返済が遅れると負担が急増します。

私がご相談を受けた中にも「急ぎで消費者金融を使ったが、返済が膨らんでさらに苦しくなった」というケースがありました。

したがって、消費者金融やカードローンは最後の手段として短期利用に留めるのが現実的です。

中長期の資金調達は、ノンバンクやファクタリング、リースバックなど、返済可能性に合った手段を優先すべきでしょう。

ブラックでも安心して利用するための注意点【リスク回避のために必ず確認を】

ブラックでも不動産担保ローンを利用できる可能性はあります。

しかし、融資を受けられることと「安心して利用できること」は別問題です。

実際のご相談では「借りられたが、その後に条件の厳しさや契約の落とし穴で困ってしまった」という事例も少なくありません。

以下、ブラックの方がローンを組む際に特に注意すべきポイントを紹介します。

高金利や悪質業者を見分ける【利率だけで判断しない】

「ブラックでも融資可能」とうたう業者の中には、法定金利を超える水準を提示する悪質業者も存在します。

金利が高すぎる場合、返済が膨らんで返済不能に陥るリスクが非常に大きくなります。

私の事務所に相談に来られた方でも、表向きは「不動産担保ローン」として契約したものの、実際には法外な手数料や違法な利率が組み込まれていた例がありました。

安心して利用するためには、以下の3点は必ず確認しましょう。

- 金利が利息制限法・出資法の範囲内か

- 手数料や諸費用が不当に高くないか

- 金融庁や都道府県に登録された正規業者か

契約条項で注意すべき「期限の利益喪失」【1回の遅延で一括請求のリスク】

不動産担保ローンの契約には「期限の利益喪失条項」が盛り込まれるのが一般的です。

これは、返済が1回遅れただけで残債を一括返済する義務が発生するという内容です。

ブラックで金利条件が厳しいローンでは、この条項が強く適用されやすく、実務上も「たった1回の遅延で競売に至った」というケースを見てきました。

契約書を交わす際には、以下の2点をを必ずチェックしましょう。

- 期限の利益喪失の条件はどうなっているか

- 猶予や再交渉の余地があるか

返済不能になった場合のリスク【担保不動産を失う可能性】

不動産担保ローンの最大のリスクは、返済できなくなった場合に担保不動産が競売にかけられることです。

特に自宅や事業所を担保にしている場合、生活や事業の基盤を失うことにつながります。

私は過去に「事業資金を借りたが返済が追いつかず、結局自宅が競売にかけられた」という相談を受けたことがあります。

返済計画を立てる際には、万一の資金ショートに備えて代替手段を用意しておくことが極めて重要です。

専門家に相談する有効性【第三者の視点がリスクを減らす】

ブラックでの借入はリスクが高いため、契約前に必ず専門家に相談することをおすすめします。

弁護士や司法書士は契約条項や法的リスクを確認できますし、公認会計士や税理士は返済可能性や資金繰りへの影響を客観的に分析できます。

私自身も、経営者や個人の方から「契約して大丈夫か」という相談を受け、契約内容を精査してアドバイスした経験があります。

多くの場合、事前に専門家がチェックしていれば避けられたトラブルでした。

安心して不動産担保ローンを利用するためには、第三者の冷静な視点を取り入れることが不可欠です。

絶対に借りられる不動産担保ローンはない【注意喚起】

「ブラックでも絶対に借りられる」とうたう広告や宣伝を見かけることがありますが、これは誤解を招く表現です。

実際の金融機関の審査では、担保不動産の評価、返済可能性、税金やローン滞納の有無など、複数の条件を必ず確認します。

担保に余力があったり返済原資が安定していればブラックでも可能性はありますが、「絶対に借りられる」という不動産担保ローンは存在しません。

私がご相談を受けてきた中にも、広告を信じて申込をしたものの、条件が整わずに否決された事例が多くありました。

中には「必ず借りられると言われて手数料だけ取られた」という被害の相談もあります。

つまり、「絶対」という言葉は業者側のセールストークであり、利用者側が信じ込んでしまうと不利益を被る危険性があるのです。

不動産担保ローンはブラックでもチャンスが残されている金融商品ですが、それはあくまで条件を満たしている場合に限られます。

広告の甘い言葉をうのみにせず、冷静に比較・検討し、必要に応じて専門家に相談することが安心への近道です。

ブラックでも借りれる不動産担保ローンに関するよくある質問・回答

ブラックでも借りれる不動産担保ローンに関するよくある質問・回答をまとめました。

不動産担保ローンはブラックリスト入りでも借りられますか?

条件次第で可能です。ただし「必ず借りられる」とは言えません。

銀行は信用情報を最優先するためブラックではほぼ不可ですが、ノンバンクなど担保評価を重視する金融機関なら余地があります。

ただし、担保余力や返済計画がしっかりしていない場合は否決されるのが一般的です。

不動産担保ローンが「やばい」と言われる理由は?

不動産担保ローンが「やばい」と言われる理由は、高金利や悪質業者の存在や、返済不能時に不動産を失うリスクがあるためです。

特に「ブラックでも借りられる」と強調する業者の中には法外な条件を提示するケースもあります。

また、1回の延滞で一括返済を求められる契約条項(期限の利益喪失)があり、返済計画に無理があると自宅や事業用不動産を競売にかけられる恐れがあります。

コメント